Die Inflation ist da! Das passiert mit Ihrem Vermögen

Die Angst geht um in Deutschland. Wieder mal. Das große Zittern vor der Inflation hat begonnen. Die Meldungen sind erschreckend. Deutschland kam im zweiten Quartal dieses Jahres 2022 auf eine Inflationsrate von 10,4 Prozent. Zweistellig! Was das genau für jeden Einzelnen bedeutet, ist den meisten Menschen eher unklar. Stichworte wie Geldmenge, Preisanstieg, Entwertung fallen. Was sie bedeuten und wie sie miteinander zusammenhängen, erklären wir hier. In diesem Artikel erhalten Sie ebenfalls Updates zu den Leitzinserhöhungen der EZB und der FED.

Was ist eigentlich eine Inflation?

Mit dieser Frage gehen die Schwierigkeiten bereits los. Denn nicht immer verstehen alle das Gleiche unter dem Begriff der Inflation. Ursprünglich war damit ausschließlich ein starker Anstieg der Geldmenge gemeint. Inflation wird vom lateinischen inflare abgeleitet, was so viel wie aufblasen bedeutet. Die Menge des zur Verfügung stehenden Geldes wird also aufgeblasen.

Heute wird der Begriff eher im Sinne eines ungewöhnlichen Preisanstiegs verwendet, was natürlich von der eigentlichen Ursache, nämlich dem steten Gelddrucken ohne die Währung zum Beispiel durch Gold zu decken, ablenkt.

So entsteht und funktioniert Inflation

Steigt die Geldmenge wie zuletzt massiv an, steht im Wirtschaftskreislauf mehr Geld zur Verfügung. Damit werden u.a. Dienstleistungen und Güter bezahlt. Es entsteht also eine höhere Nachfrage. Steigt nun das Angebot an Gütern nicht oder nicht im selben Maße wie das Angebot an Geld, gehen die Preise für die Güter nach oben. Vorausgesetzt, die Geldumlaufgeschwindigkeit ist hoch.

Auf den ersten Blick klingt das nach verkehrter Welt. Normalerweise steigen die Preise bei einer Knappheit im Markt. Dann also, wenn das Angebot kleiner als die Nachfrage ist. In der Inflation schießen die Preise nach oben, weil einfach mehr Geld zur Verfügung steht. Die Folgen liegen auf der Hand: Ein Euro fühlt sich viel weniger wert an als noch vor dem Preisanstieg.

Theoretisch hat also eine hohe Inflation keinen direkten Einfluss auf den Alltag. Ich habe mehr Geld im Portemonnaie, mit dem ich dann die teureren Preise bezahlen kann. Aber leider wird das Mehr an Geld nicht gleichmäßig ausgeschüttet. Der Mittelstand oder Geringverdiener haben in jüngster Zeit wohl nur sehr wenig vom neu gedruckten Geld gesehen.

Noch deutlicher sind die Folgen einer hohen Inflation für die Sparer. Selbst bei einer jährlichen Inflationsrate von nur zwei Prozent, wie sie die Zentralbanken für richtig halten, verliert das Geld im Sparschwein oder auf dem Konto innerhalb von 35 Jahren die Hälfte seiner Kaufkraft. Liegt die Inflation wie jetzt bei zehn Prozent, ist die Hälfte des Ersparten in nur sieben Jahren futsch.

Wie wird die Inflation gemessen?

In Deutschland lag die Inflationsrate im Oktober dieses Jahres 2022, wie berichtet, bei 10,4 Prozent. Im September waren es noch 10 Prozent, im August „nur“ 7,9 Prozent. Und für das Frühjahr 2023 rechnet das ifo-Institut gar mit einer Inflation von 11 Prozent.

Wie kommt nun aber das Statistische Bundesamt auf diese Zahlen? Über den sogenannten Verbraucherpreisindex. Der misst jeden Monat wie sich die Preise aller Waren und Dienstleistungen in Deutschland entwickelt haben und zwar auf Basis des Konsums eines durchschnittlichen Privathaushalts. Insgesamt werden 650 Güterarten für den Verbraucherpreisindex überprüft. Auf der Liste stehen u.a. Lebensmittel, Kleidung und Energie. Hinzu kommen festgelegte Gewichtungen für die einzelnen Waren- und Dienstleistungsangebote.

Anschließend wird dann der Preisunterschied für den gesamten Index im Vergleich zum Vormonat ermittelt. Diese Differenz ist die Inflations- oder Teuerungsrate.

Kann ich den Zahlen vertrauen?

Die Zahlen sind vom Statistischen Bundesamt grundsätzlich richtig berechnet, aber wie immer bilden Zahlen eben nur einen ausgewählten und womöglich politisch gewollten Ausschnitt der Realität ab. Und so verwundert es nicht, dass uns die Inflationsrate viel höher vorkommt, als sie offiziell ausgewiesen wird.

Das hat mehrere Gründe. Wie bereits erwähnt, wird für die Ermittlung der Inflationsrate jedes Gut und jede Dienstleistung unterschiedlich gewichtet. Die Statistiker haben also versucht, den monatlichen Einkaufswagen eines Durchschnittsbürgers zu ermitteln. Da nun aber jeder sein Geld anders ausgibt und demnach auch die Güter und Dienstleistungen anders für sich gewichten würde, weichen die persönlichen Konsequenzen unter Umständen sehr deutlich von den Durchschnittswerten ab.

Zudem hat das Statistische Bundesamt einen großen Spielraum in der Veränderung der jeweiligen Gewichtungen. Es kann sie bei Bedarf jederzeit ändern und tut das auch.

Dies muss keine politischen Gründe haben. Ein Beispiel: Wenn die Menschen anfangen, mehr Geld für Süßkartoffeln, statt für gewöhnliche Speisekartoffeln auszugeben, da diese teurer geworden sind, dann bekommen die Süßkartoffeln eine höhere Gewichtung und die Speisekartoffeln eine geringere. Die Tatsache, dass die Preise für Speisekartoffeln angestiegen sind, fließt wegen der geringen Gewichtung kaum in die Inflationsrate ein.

Wohlfühl-Inflation – Tricksen mit den Zahlen

Gar nicht erst berücksichtigt werden übrigens die Preise für Wohnimmobilien und Luxusgüter, wie Kunstwerke, Autos, Antiquitäten, Aktien oder Edelmetalle. Doch gerade die Preise für diese Güterklassen sind jüngst deutlich mehr gestiegen, als die für normale Verbrauchsgüter.

Die Beispiele zeigen, dass zum einen die persönliche Inflationsrate sehr wahrscheinlich über der offiziell gemeldeten liegt, und zum anderen bei der Berechnung der Inflationsrate Manipulationen zumindest möglich sind. Dass Regierungen durchaus ein Interesse an einer klein gerechneten Inflationsrate haben können, macht der britische Ökonom John Maynard Keynes deutlich:

„Durch den anhaltenden Verlauf der Inflation hat die Regierung die Möglichkeit, einen bedeutenden Anteil des Vermögens der Bürger zu konfiszieren. Diese Methode ermöglicht es ihnen, nicht nur zu konfiszieren, sondern beliebig zu konfiszieren. Und während diese Methode viele in die Armut treibt, macht sie ein paar wenige Menschen reicher […]. Der Vorgang bezieht alle versteckten Kräfte der Wirtschaft mit ein und tut das in einer Weise, sodass es nicht einmal eine Person aus einer Million merkt.“.

Damit liegt der schlimmste Schaden einer hohen Inflation auf dem Tisch: Die Krise betrifft vor allem die breite Masse, während wenige von ihr massiv profitieren. Um diese Vorgänge zu verschleiern, kann die Inflationsrate klein gerechnet werden. Die Folge: Viele Menschen sehen das tatsächliche Ausmaß der Krise nicht und verhalten sich weitestgehend ruhig.

Droht sogar die Hyperinflation?

Stoppen eine Regierung und die mit ihr verbundene Zentralbank das Geldrucken nicht, kann eine Inflation auch außer Kontrolle geraten. Sie steigt dann so schnell an, dass die Ökonomen von einer Hyperinflation sprechen. Dafür sind Teuerungsraten von 50 Prozent oder mehr nötig. Die Türkei befindet sich derzeit in einer Hyperinflation und auch der Rest Europas ist von ihr bedroht.

Die Auswirkungen auf das alltägliche Leben sind enorm. Als Beispiel diene hier die deutsche Hyperinflation 1923. Das Kaiserreich hatte sich die enormen Kosten für den 1. Weltkrieg durch sogenannte Kriegsanleihen von Investoren bezahlen lassen. Mit der Niederlage 1918 platzten die Anleihen und der Staat konnte seinen Bürgern die Schulden nicht zurückbezahlen. So tat man, was auch anderswo schon funktioniert hatte: Man warf die Druckerpressen an und druckte Geld in Massen.

Die Folgen sind bekannt:

Die Preise explodierten und das Geld war immer weniger wert. Im Januar 1923 kostete ein Ei zum Beispiel 270 Mark, im September desselben Jahres schon 18 Millionen Mark. Des einen Leid, war auch damals des anderen Freud. Der Staat entschuldete sich auf dem Rücken der Bürger und reformierte anschließend die eigene Währung.

Aktuell könnten wir auf eine sehr ähnliche Situation zusteuern. Wie im Beitrag zur Staatsverschuldung aufgezeigt, steigt die jährliche Neuverschuldung Deutschlands rasant. Grund dafür ist, wie damals in der Weimarer Republik, das maßlose Drucken von neuem Geld.

FED und EZB – Leitzinserhöhungen aktuell

FED – Leitzinserhöhung

Die Federal Reserve hat ihren Leitzins um einen um 0,75 % erhöht. Das ist der vierte außergewöhnlich große Zinsschritt in Folge. Der Leitzins hat damit eine Spanne von 3,75 bis 4,00 Prozent erreicht.

Stand: 02.11.2022

Bildquelle: Niphon Subsri via Shutterstock

EZB – Leitzinserhöhung

Die Europäische Zentralbank hat angesichts der Rekordinflation in der Eurozone einen weiteren großen Zinsschritt beschlossen. Der Leitzins steigt zum dritten Mal in diesem Jahr, und zwar diesmal um 0,75 % von 1,25 % auf 2,0%.

Stand: 27.10.2022

Bildquelle: Fabian Junge via Shutterstock

So macht Sie die EZB arm

Unterstützt wird der wirtschaftliche Niedergang derzeit von den westlichen Zentralbanken. Seit Monaten erhöhen FED und EZB den Leitzins. Vordergründig bekämpft das die Inflation. In Wirklichkeit würgen die steigenden Zinsen für Kredite die Wirtschaft ab. Unternehmen stoppen wichtige Investitionen und setzen Arbeiter auf die Straße. In den USA hat dieser Prozess bereits begonnen, Europa wird wohl schon bald folgen.

Im Übrigen behindern die steigenden Leitzinsen auch den privaten Konsum. Wer arbeitslos wird oder die enorm steigenden Preise nicht mehr bezahlen kann, fällt als Konsument aus. Die Talfahrt der heimischen Wirtschaft beschleunigt sich weiter.

Schwierige Zeiten für Immobilienbesitzer – Stichwort Immobilienblase

Eine steigende Inflation hat auch Auswirkungen auf den privaten Immobilienmarkt. Höhere Zinsen bei Immobilienkrediten sind ein Killer für neue Bauprojekte. Schon jetzt klagen immer mehr private Häuslebauer über nicht mehr tragbare Kredite. Zwangsversteigerungen können die Folge sein.

Die immer stärkeren Eingriffe des Staates in den einstmals freien Markt treffen sowohl Investoren als auch Eigenheimbesitzer. Ein Beispiel dafür ist die immer weiter sinkende Kappungsgrenze, die der deutsche Gesetzgeber Vermietern überstülpt. Steigende Kosten lassen sich nur noch selten durch Mieterhöhungen finanzieren. Hausbesitzer bleiben auf den Kosten sitzen und machen monatlich Miese. Kein gesundes Klima für Investoren. Apropos Klima. Die Besitzer von Eigenheimen werden auch von der EU drangsaliert. Ihnen soll ein Sanierungszwang aufgebrummt werden. So müssen schon bald die Altbauten mit den geringsten Effizienzklassen saniert werden. Dass die Ideen der EU dabei immer teurer und die Sanierungsstandards immer strenger werden, versteht sich von selbst.

Lesen Sie hier auch gerne den passenden Artikel: Vermögen mit Gold vor Finanzcrash, Rezession und Co. sichern

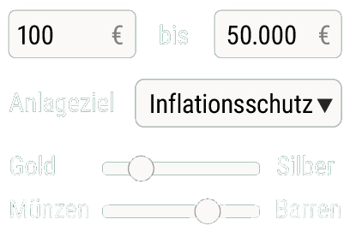

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Inflation außer Kontrolle: Verbraucherpreise steigen in der Eurozone den vierten Monat in Folge

Hyperinflation - der monetäre Crashkurs

Betrug bei der Inflationsrate: So klar wird die Statistik manipuliert

Enteignung: So schützen Sie sich vor Lastenausgleich und Co.

Gold bei Hyperinflation: Der perfekte Schutz für Ihr Vermögen?

Hyperinflationen in der Geschichte: Hyperinflation und Goldpreis

Missbrauch der Geldpolitik für politische Ziele

Gold vs. Inflation - Lehren aus 12.000 Jahren Geldgeschichte

Altersvorsorge: Diese 6 Fehler werden teuer

Gold in Stagflation und Krisenzeiten

Die Hyperinflation in der Weimarer Republik

Globale Zinspolitik - Die Auswirkungen der Entscheidungen von EZB, FED und BOJ auf Gold, US-Dollar und Euro

Stagflation - Gefährliche Situation für die Wirtschaft

Gold vs. Tagesgeld - beliebte Anlageformen im Vergleich

Einfach erklärt: Leitzins

5 Gründe warum die FINANZKRISE sicher kommt!

Geldschöpfung - wie Geld entsteht und seinen Wert erhält

So funktioniert unser Geldsystem

Immobilienkrise international - Globale Märkte mit Problemen

Weltwirtschaftskrise im Anmarsch: Japan-Crash nur ein Vorbeben?

So eng hängen Inflation und Planwirtschaft zusammen