Lebensversicherung – Lohnen sich Lebensversicherungen noch?

Lebensversicherung

Wenn es um finanzielle Absicherung geht, sind Lebensversicherungen für viele Deutsche eine beliebte Wahl. Laut dem Bund der Versicherten gab es zum Ende des Jahres 2021 insgesamt 82 Millionen Lebensversicherungspolicen in Deutschland. Das bedeutet, dass jeder Haushalt im Durchschnitt zwei Lebensversicherungen besitzt.

Von diesen Versicherungen waren 85 Prozent Renten- und Kapitalversicherungen, von denen wir Ihnen in diesem Ratgeber abraten möchten. Wir werden Ihnen hier die Risiken dieser Versicherungen aufzeigen. Der Rest waren Risikolebensversicherungen, die nur im Todesfall eine Geldsumme auszahlen. Diese sind vergleichsweise günstig und können für Familien eine sinnvolle Absicherung bieten.

In diesem Lebensversicherung–Ratgeber werden Sie lernen, wann es sich lohnt, eine Lebensversicherung abzuschließen und wann Sie einen Verkauf, eine Kündigung oder eine Beitragsfreistellung in Betracht ziehen sollten. Außerdem werden wir Ihnen weitere wertvolle Informationen über Lebensversicherungen an die Hand geben, damit Sie eine fundierte Entscheidung treffen können.

Werfen Sie auch gerne einen Blick auf unseren kostenlosen Ratgeber-Lebensversicherung und erhalten Sie wichtige Informationen über Lebensversicherungen und die Gründe, die gegen eine Lebensversicherung sprechen.

Die Schwächen der Lebensversicherung

Wenn es um finanzielle Absicherung geht, sind Lebensversicherungen für viele Menschen eine attraktive Option. Allerdings sollten Sie wissen, dass Lebensversicherungen nicht so sicher sind, wie es Ihnen Versicherungsvermittler und die Versicherungsbranche glauben machen möchten. Diese Policen sind einem erheblichen Pleiterisiko ausgesetzt, welches auch der Protektor-Sicherungsfonds nicht komplett ausräumen kann. Dazu kommen hohe Kosten und eine mäßige Rendite, was den Wert der Police im Laufe der Zeit erheblich schmälern kann.

Pleiterisiko

Die Lebensversicherung ist im Grunde eine Versicherung, die auch als Investition in Vermögenswerte wie Immobilien, Anleihen und Aktien angesehen werden kann. Kapitalgebundene Lebensversicherungen investieren hauptsächlich in Staatsanleihen von Ländern mit hohem Rating, während fondsgebundene Lebensversicherungen das Geld hauptsächlich in Aktienfonds investieren.

Laut dem Vermögensberater Gerd Kommer bietet die Zusatzverpackung der Lebensversicherung keinen echten Vorteil und führt zu Intransparenz, höheren Kosten und Gegenparteirisiken. Wenn der Lebensversicherer bankrott geht, sind die Beiträge der Versicherten im Insolvenzfall gefährdet. Die Kapitalanlagen, die der Lebensversicherer aus den Beiträgen erwirbt, gelten nur als sogenanntes Sicherungsvermögen und die Bafin kann die Zahlungsverpflichtungen auch dauerhaft herabsetzen, um eine Insolvenz zu verhindern.

Hier eine kurze Übersicht der bekanntesten Lebensversicherer in Deutschland:

Quelle: Bund der Versicherten 2022

Hohe und intransparente Kosten

Die Nebenkosten von Lebensversicherungen sind oft hoch. 2021 hat die Bafin die Effektivkosten der deutschen Lebensversicherer berechnet, um herauszufinden, wie viel Prozent der jährlichen Rendite durch die Kosten vermindert werden. Verbraucher können die Effektivkosten auf dem Basisinformationsblatt finden. Die untersuchten Produkte repräsentieren einen großen Teil des deutschen Marktes.

Die Ergebnisse zeigen, dass bei einer Kapitallebensversicherung mit einer Laufzeit von 30 Jahren und einem monatlichen Beitrag von 100 Euro die Kosten im Durchschnitt 1,28 Prozent betragen. Bei fondsgebundenen Lebensversicherungen sind die Kosten noch höher und liegen bei 1,9 Prozent im Durchschnitt.

Effektivkosten von Lebensversicherungen mit monatlicher Beitragszahlung

Quelle: Bundesanstalt für Finanzaufsicht

Gerine Rendite

Die Rendite einer Lebensversicherung dürfte aufgrund der hohen Kosten sehr niedrig ausfallen. Ein wichtiger Faktor, der die Rendite einer Lebensversicherung beeinflusst, ist der sogenannte Garantiezins. Dieser wird vom Bundesfinanzministerium festgelegt und gibt an, welcher Zinssatz den Versicherungsnehmern auf ihre Beiträge garantiert wird, solange die Versicherung nicht pleite geht. Aktuell liegt der Garantiezins bei 0,25 Prozent. Das bedeutet, dass Verbraucher auf jeden Fall den Garantiezins erhalten, solange die Versicherung nicht insolvent geht.

Allerdings wird der Garantiezins nicht auf alle Beiträge bezahlt, sondern nur auf den Sparanteil. Der Sparanteil ergibt sich aus dem gezahlten Beitrag abzüglich der Kosten der Versicherung für Verwaltung und Vertrieb sowie des Todesfallrisikos. Diese Kosten werden von den Versicherern oft als Abschlusskosten bezeichnet und können sehr hoch ausfallen.

Daneben gibt es auch variable Überschüsse, die die Versicherer auszahlen können. Diese fallen etwa an, wenn sich die Kapitalanlagen des Versicherers besser entwickeln als erwartet, wenn die Betriebskosten des Versicherers geringer ausfallen als gedacht oder wenn weniger Versicherte sterben als erwartet. Allerdings zahlen die Versicherer nur einen Teil dieser Überschüsse sofort aus. Ein anderer Teil wird erst zum regulären Vertragsende überwiesen. Wer den Vertrag vorzeitig kündigt oder ruhen lässt, geht eventuell leer aus.

Lohnt sich eine Lebensversicherung?

Eine Lebensversicherung als Investment lohnt sich aus Sicht vieler Experten nicht, da die Ummantelung der Investition in Anleihen, Aktien und andere Vermögenswerte zwangsläufig Zusatzkosten verursacht und die Rendite mindert. Verbraucher tragen außerdem ein zusätzliches Gegenparteirisiko, falls ein großer Lebensversicherer oder viele kleine Lebensversicherer bankrott gehen. Eine Risikolebensversicherung kann jedoch sinnvoll sein, um beispielsweise eine Familie abzusichern. Verbraucherschützer und Finanzwissenschaftler sind ebenfalls kritisch gegenüber fondsgebundenen Lebensversicherungen und Kapitallebensversicherungen. Bei einem Altvertrag hängt die beste Alternative von den individuellen Vertragsbedingungen ab.

Faustregeln sind jedoch, dass die Weiterführung einer Kapitallebensversicherung sinnvoll ist, wenn der Vertrag vor 2005 abgeschlossen wurde und bei einer Weiterführung von jüngeren Kapitallebensversicherungen der Garantiezins relativ hoch und die Kosten gering sind. Bei fondsgebundenen Lebensversicherungen lohnt sich eine Weiterführung nur bei geringen Kosten und einer guten Finanzlage des Versicherers. Verbraucher sollten die finanzielle Lage des Versicherers immer prüfen und bei hohen Kosten oder einer schwachen Finanzlage des Versicherers einen Verkauf, eine Beitragsfreistellung oder eine Kündigung prüfen.

Informationen zum Schluss

Zusammenfassend lässt sich sagen, dass Sachwerte wie Gold, Silber, Aktien und Immobilien eine vielversprechende Investitionsoption darstellen, die sich durch ihre Sicherheit und Unabhängigkeit auszeichnen. Insbesondere Gold bietet mit seiner Unzerstörbarkeit und Steuerfreiheit attraktive Vorteile. Bei der Wahl der Anlageoption sollte jedoch stets die persönliche Risikobereitschaft und Anlagestrategie berücksichtigt werden. Wir hoffen, dass Ihnen diese Informationen bei Ihrer Entscheidung weiterhelfen können.

Sollten Sie weitere Fragen zur Edelmetallanlage haben, dann lesen Sie unser Ebook “Der Ultimative Einsteiger-Ratgeber” oder schauen Sie auf unserem Youtube-Kanal vorbei. Wir haben dort zahlreiche Lehrvideos zu den besten Münzen, Barren und zu weiteren Anlageaspekten veröffentlicht.

Sie können uns auch anrufen und Ihre Fragen stellen. Unsere Berater nehmen sich gerne Zeit für Sie. Der Anruf ist selbstverständlich unverbindlich und kostenlos.

Wir würden uns freuen, Sie bald als Zuschauer auf unserem Youtube-Kanal oder als Kunden begrüßen zu dürfen!

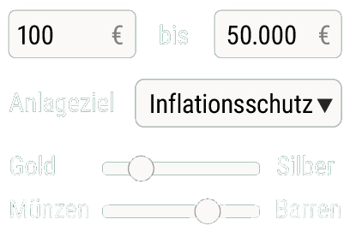

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Enteignung: So schützen Sie sich vor Lastenausgleich und Co.

Riester Rente: Ein staatlich gefördertes Desaster auf Kosten der Bürger

Gold zu Hause lagern: Versicherung und ihre Bedingungen

Geld in Gold anlegen

Höhere Kosten für Gesundheitssystem: Kommt 2025 der Kollaps?

Altersvorsorge: Diese 6 Fehler werden teuer

Gold kaufen: Welche 8 Regeln Anleger beachten müssen

Die besten und sichersten 10 Goldverstecke zu Hause

Gold vs. Aktien - Spannender Vergleich aufgrund von Gemeinsamkeiten

Gold vs Immobilien: Was ist das bessere Investment?

Gold vs. ETFs - Edelmetalle und Indexfonds im Vergleich

Konzern-Sozialismus geplant? Das prophezeit Klaus Schwab im Buch Great Reset

Gold vergraben (richtig)

Agio: Definition, Bedeutung und Anwendung – Alles, was Anleger wissen müssen

Wohnungsbaukrise 2025: Baubranche ächzt unter kontraproduktiven Standortfaktoren

Inflation außer Kontrolle: Verbraucherpreise steigen in der Eurozone den vierten Monat in Folge

Gold vs. Anleihen - So schneiden die Vermögenswerte im Vergleich ab

Teure Klimaneutralität – Auf Kosten von Unternehmen und Haushalten

Additional Trading Costs: Definition, Bedeutung und was Sie als Investor darüber wissen müssen

Die Einlagensicherung: Ist sie im Falle einer Bankenkrise wirklich sicher?

Gold vs. Tagesgeld - beliebte Anlageformen im Vergleich

Staatsausgaben für Rente: Der gescheiterte Generationenvertrag