China: Nach der Immobilienkrise jetzt die Bankenkrise?

Evergrande: Dieses Unternehmen steht in der Finanzwelt symbolisch für die desolate Lage im Immobilienmarkt Chinas. Nun droht womöglich das nächste Desaster: 40 Banken in China mussten im Juni innerhalb einer Woche Insolvenz anmelden. Bahnt sich nach der geplatzten Immobilienblase jetzt Chinas Bankenkrise an?

Chinas Immobilienkrise: Die Vorgeschichte

Die chinesische Immobilienkrise hat ihre Wurzeln in den Reformen ab Ende der 70er Jahre. Zu der Zeit wurden eine Reihe zur Liberalisierung des Landes durchgeführt; beispielsweise die Errichtung der Sonderwirtschaftszone in Shenzhen oder die Erlaubnis für private Unternehmen, Gold zu fördern.

Das Problem des damaligen Wohnungsmangels wurde ebenfalls angegangen. Das rasche Wachsen der Städte in den 80er und 90er Jahren löste eine enorme Nachfrage nach Wohnungen aus. Ab Mitte der 2000er-Jahre befeuerten sinkende Zinsen den Immobilienboom. Die globale Finanzkrise ab 2007 verstärkte diesen Trend durch Konjunkturpakete und lockere Geldpolitik. Niedrigzinsen ermöglichten Immobilienentwicklern wie Evergrande massive Schuldenaufnahmen. Dies führte zur Entstehung von „Geisterstädten“ – riesigen, aber oft unbewohnten Neubaugebieten, die als Spekulationsobjekte dienten.

Mit der Umsetzung der Corona-Maßnahmen ab 2020 verschlimmerte sich die Situation in der Immobilienbranche zusehends. Um die desolate Verschuldungssituation im Immobiliensektor abzumildern, erließ die Regierung strenge Regulierungsmaßnahmen. Diese Umwälzungen trafen auch Evergrande hart und führten zur Pleite des Immobilienentwicklers.

1 gefallener Riese – und 2 wackelnde…

Der Immobiliengigant Evergrande, der mehr als 300 Milliarden US-Dollar an Schulden angehäuft hatte, ging 2021 in die Insolvenz und wurde im Januar 2024 liquidiert. Ein anderes großes Unternehmen aus der Branche ist Country Garden Holdings.

Country Garden ist einer der größten Immobilienentwickler in China. Da das Unternehmen seine Auslandsschulden nicht begleichen konnte, ist es schon seit Monaten in Rechtsverfahren; Gläubiger haben Country Garden vor einem Hongkonger Gericht verklagt. Die Umsätze sind seit einem Jahr um fast 80 Prozent zurückgegangen, der Aktienkurs in den vergangenen drei Jahren um 94 Prozent eingebrochen. Die Kreditwürdigkeit wurde von der amerikanischen Ratingagentur Moody’s Anfang Juli herabgestuft und rangiert aufgrund des Zahlungsverzugs ganz unten in der Skala.

Dritter in der Runde ist Vanke, das größte Immobilienunternehmen der Volksrepublik. Es erwartet für das erste Halbjahr 2024 einen Verlust in Höhe von etwa 1,2 Milliarden US-Dollar. Die fallenden Preise für Neubauten schlagen auf die Gewinnmargen durch. Ob Vanke den Abschwung überlebt, könnte Auswirkungen darauf haben, wie lange die Krise andauert und wie sie sich ausweitet. Umgerechnet 40 Milliarden US-Dollar an Stützungskäufen reichten nicht aus, um den Markt zu stabilisieren oder das Investorenvertrauen zurückzugewinnen. Seit März stufte die Ratingagentur Fitch den Immobilienriesen drei Stufen, von BBB auf BB-, herunter – das fällt schon unter Ramschniveau. Die Begründung: fragwürdige Umsatzstabilität.

Ratgeber: 6 Anzeichen für eine Finanzblase

Big Four: Die größten Banken (der Welt)

Vom Börsenwert her ist die US-amerikanische Bank J.P. Morgan Chase die größte Bank der Welt. Doch wenn das Gesamtvermögen als Bewertungsmaßstab herangezogen wird, sind vier Banken größer – und sie kommen alle aus China. Sie werden “Big Four” genannt.

| Platz | Name der Bank | Gesamtvermögen 2023 (in Mrd. US-Dollar) |

| 1 | Industrial and Commercial Bank of China | 6.303,44 |

| 2 | Agricultural Bank of China | 5.623,12 |

| 3 | China Construction Bank | 5.400,28 |

| 4 | Bank of China | 4.578,28 |

| 5 | JPMorganChase | 3.875,39 |

Diese “Großen Vier” meldeten für das Geschäftsjahr 2023 allesamt einen Anstieg an notleidenden Krediten. Sie begründen es mit dem zunehmenden Druck auf die Kreditvergabe in Bereichen, die eng mit dem angeschlagenen Immobiliensektor verbunden sind. Diese Banken, deren Anteile jeweils mehrheitlich von staatlichen Finanzinstituten gehalten werden, bezifferten 2023 die Höhe der faulen Kredite zusammengerechnet mit 1,117 Billionen Yuan (ca. 170 Milliarden US-Dollar). Das sind 10,4 Prozent mehr als im Vorjahr.

Neben all den typisch optimistischen Bekundungen einer Konferenz für Quartalsergebnisse räumte Liu Jin, Vorstandsvorsitzender der “Bank of Communications”, auch die erheblichen Risiken am Markt ein. In der Wirtschaft Chinas gebe es drei “graue Nashörner”, womit das Ignorieren bekannter und offensichtlicher Risiken beschrieben wird: Erstens die Bauträger, zweitens die hohe Verschuldung der Lokalregierungen und drittens das gegenseitige Geldausleihen von kleinen und mittelständischen Finanzinstituten, was die Abhängigkeit untereinander und somit Ansteckungsgefahren erhöhe.

Chinas Bankenkrise – und tausende kleine Banken

Seit etwa 40 Jahren haben lasche Risikokontrollen in China dazu geführt, dass ca. 1.000 kleinere Banken abgewickelt werden mussten. Diese wurden insbesondere zur Wirtschaftsförderung kleiner Unternehmen in ländlichen Gebieten gegründet. Wie die international bekannte Wochenzeitung “The Economist” berichtet, gibt es um die 3.800 derartige Kreditbanken in China, die zusammen ein Vermögen von 7,5 Billionen US-Dollar ausweisen. Das entspricht einem Anteil von 13 Prozent am gesamten Bankensystem des Landes.

Im Juni sind innerhalb einer Woche 40 chinesische Banken “verschwunden”. Genauer gesagt, wurden sie auf einer staatlichen Auffangbank geschluckt. Es handelte sich um kleine und mittelständische Regionalbanken. Faule Kredite und Korruption gelten als gewichtige Faktoren dafür, dass es zu diesen Verwerfungen in der regionalen Wirtschaft kam. Etwas Vergleichbares hat China seit mehr als 30 Jahren nicht mehr erlebt. Auch zu den Hochzeiten im Zuge der Finanzkrise 2008 kam – auf einen solch kurzen Zeitraum bezogen – eine in der Weise hohe Anzahl an Bankenpleiten auf globaler Ebene nicht vor.

Chinas Bankenkrise: Wo Bank ist, ist auch Schatten

Banken werden staatlich überwacht und unterliegen Offenlegungspflichten. Daneben existieren so genannte Schattenbanken. Als solche werden Finanzinstitute bezeichnet, die ähnliche Funktionen wie Banken wahrnehmen – z.B. Kreditvergabe -, jedoch keine sind und deshalb nicht ihren strengen Regulierungen unterliegen.

Das gesamte Vermögen, das im chinesischen Schattenbankensystem zusammenkommt, liegt im engsten Sinne bei drei Billionen US-Dollar – und bei 12 Billionen US-Dollar, wenn Anlageprodukte und Verbraucherkredite mit einbezogen werden. Als ein Schwergewicht in diesem Bereich gilt die Zhongzhi Enterprise Group; mit einem Vermögen von etwa 137 Milliarden US-Dollar einer der größten privaten Vermögensverwalter des Landes. Die Einnahmen, die sie aus ihren Anlageprodukten generierten, wurden – wie es häufige Praxis in diesem Bereich ist – nicht zuletzt in Projekte von Immobilienentwicklern investiert.

Der Insolvenzverwalter hat beantragt, Zhongzhi und 247 verknüpfte Unternehmen im Rahmen des laufenden Verfahrens als eine Einheit zu konsolidieren. Im entsprechenden Gerichtsdokument heißt es, dass die Unternehmen der Zhongzhi-Gruppe als eine “komplizierte Beziehung zwischen verbundenen Parteien”, mit einer “weitreichenden” Verteilung der Vermögenswerte, “enormen” Verbindlichkeiten und “höchst verwirrenden Unternehmenspersönlichkeiten.” In diesem Antrag zeigen sich die Verflochtenheit, das weitreichende Ausmaß und die sehr schwere Überschaubarkeit, die im chinesischen Schattenbankensystem lauern.

Auch die EZB hat vor „systemischen Risiken“, die von Schattenbanken in der Euro-Zone ausgehen, deutlich gewarnt. Im dritten Quartal letzten Jahres lag das Vermögen der Schattenbanken lt. EU-Kommission bei 42,9 Billionen Euro, das der regulären Banken bei nur 38 Billionen Euro.

Schulden „verschwinden lassen“: Der Trick mit den Anleihen

Für die Kommunen und Gemeinden Chinas spielen Einnahmen aus dem Verkauf von Landrechten eine große Rolle bei ihrer Finanzierung. Da die Verkäufe rückläufig sind und weitere Kapitalbeschaffungsmaßnahmen nicht ausreichen, sind viele darauf angewiesen, Schulden aufzunehmen. Die selbst hochverschuldeten Lokalregierungen versuchen, kleinere Banken mit zweckgebundenen Anleihen (special purpose bonds: SPB) zu retten.

Die SPB wurden eingeführt, um die Banken während der Corona-Zeit zu unterstützen. Sie müssen jedoch von den obersten Regierungsbehörden des Finanzministeriums genehmigt werden und sind mit einem festgelegten Vorhaben und mit vielen Auflagen verbunden, um auch der Korruption entgegenzuwirken.

Von diesen Zweckanleihen machen viele Kommunen Gebrauch – auch um ihre immensen Schuldenprobleme zu verhüllen. Mit diesen Anleihen nehmen sie Kredite bei lokalen und regionalen Banken – die unter ihrer Verwaltung stehen – auf, wofür Land gekauft wird. Die werden dann mit einem höher veranschlagten Wert in der Zukunft bilanziert, womit die Höhe der Schulden verschleiert wird.

Es werden von den Kommunen selbst Zweckgesellschaften (Special Purpose Vehicles, SPV) gegründet, die sich um die Umsetzung der Immobilienprojekte kümmern und später aufgelöst werden (sodass die Investition dann später an die Kommune zurückfließt). Über die SPV finden dann Landkäufe statt, woraufhin zumindest in den Büchern der Kommune Einnahmen generiert werden.

Die SPB laufen durchschnittlich über 11 Jahre, maximal bis 16 Jahre. Wenn die Immobilienpreise jedoch zurückgehen, anstatt zu steigen, kommt hier ein Wertverlust zustande. Die mit Tricks generierten “Fake”-Einnahmen sind eine Chimäre; die Probleme des Immobilienmarkts fressen sich indes weiter durch die Wirtschaft Chinas.

Das “Total Social Financing” (TSF) ist eine weltweit gebräuchliche Kennzahl für die “Gesamte Kapitalaufnahme in der Gesellschaft”. Sie sagt quasi aus, wie hoch die komplette Kreditvergabe in der Wirtschaft ist. 2023 betrug das BIP – das anzeigt, wieviel in einem Land in einem bestimmten Zeitraum wirtschaftlich geleistet wurde – 17,7 Billionen US-Dollar. Das TSF beträgt 54 Billionen US-Dollar, womit es das BIP um 300 Prozent übersteigt. Oder vereinfacht gesagt: Die gesamtgesellschaftlichen Schulden Chinas waren drei Mal höher als der Wert aller produzierten Güter und Dienstleistungen.

Chinas Wirtschaftslage: Effekte der Immobilienkrise

Chinas Wirtschaft steckt in der Flaute. Der rapide Rückgang bei den Immobilienpreisen hat das Vertrauen der Verbraucher untergraben und das Vermögen der Haushalte gemindert. Sie sahen sich gezwungen, bei ihren täglichen Ausgaben zu sparen; insbesondere bei teuren Anschaffungen. Hinzu kommen ein niedriger Lohnzuwachs sowie eine zunehmende Unsicherheit, den Arbeitsplatz zu verlieren.

Inmitten dieser zahlreichen Unsicherheitsfaktoren setzt die Bevölkerung auf Gold, nachdem der private Besitz seit 2003 wieder erlaubt ist. Nach den Berechnungen des Goldexperten Jan Nieuwenhuijs befinden sich um die 24.000 Tonnen Gold in Privatbesitz. Das macht etwa 17 Gramm pro Kopf, was nahe dem globalen Durchschnitt liegt.

China war die letzten Monate und Jahre über die einzige große Volkswirtschaft, die mit Deflationstendenzen zu kämpfen hatte – und immer noch hat. Das Land hatte als einziges fallende Verbraucherpreise, die sich Anfang des Jahres auf dem niedrigsten Stand seit 14 Jahren befanden. Indessen versuchen die westlichen Industrienationen, die hohe Inflation im Zaum zu halten.

Auf der vergangenen Konferenz der Kommunistischen Partei (KP) stand die desolate und mit vielschichtigen Risiken behaftete Wirtschaft des Landes im Mittelpunkt. Dort hat die Pekinger Regierung Lösungen in Aussicht gestellt; eine Woche später sank der für die Baufinanzierung relevante fünfjährige Zins von 3,45 auf 3,35 Prozent. Damit soll der schwache Konsum angekurbelt werden, hieß es.

Von manchen Experten wurde das so gedeutet, dass die Lage in China so prekär sei, dass sie sich dazu genötigt sahen, die Leitzinsen noch vor der US-Zentralbank zu senken.

Chinas Bankenkrise = Asienkrise 2.0?

Es stellt sich in der globalisierten Welt von heute immer die Frage, ob wirtschaftliche Krisen auch auf andere Regionen überschwappen, gar die ganze Weltwirtschaft in Mitleidenschaft ziehen können. Wie etwa bei der Asienkrise 1997, als die von Thailand ausgehende Krise die gesamte Region angesteckt hat.

(© Sebastian Castelier / Shutterstock)

Während die Finanzkrise 2007 aufgrund von faulen Krediten bei Eigenheimen in den USA ihren Anfang nahm und in die Bilanzen weltweiter Banken verlagert wurde, sieht die Lage in China anders aus. Hier resultieren die Effekte nach außen vielmehr aus der Volkswirtschaft an sich.

Das Nachbarland Mongolei ist beispielsweise insofern davon betroffen, dass es nicht mehr so viele Rohstoffe wie Eisen für den Bau oder Kohle liefern kann. Da China generell viel Elektronik aus Korea, Taiwan und Singapur importiert, bekommen auch diese Länder den Nachfragerückgang zu spüren. Zudem wirkt sich die Zurückhaltung der Chinesen, große Ausgaben zu tätigen, auch auf die Tourismusbranche im südostasiatischen Raum. In Thailand stagniert die von ausländischen Touristen abhängige Wirtschaft deshalb auf einem Niveau, das noch vor den Corona-Maßnahmen herrschte.

Aaditya Mattoo, der Chefökonom der Weltbank für die Asien-Pazifik-Region hat mit seinen Kollegen jüngst einen Report veröffentlicht. Er sagt, dass die Fähigkeit, einen China-Schock wegzustecken geringer sei als in der Vergangenheit. Die Problemfelder sind weiter gefächert und vielschichtiger sowie die Probleme gravierender.

Immobilien- und Bankenkrise – im Westen…

Die Bankenkrise, die vergangenes Jahr in den USA aufkam, ging ebenfalls von Regionalbanken aus, mitunter der Silicon Valley Bank (SVB). Die Kettenreaktion im Sektor hat dazu geführt, dass die Credit Suisse dadurch gerettet werden musste, indem sie von einer anderen Schweizer Großbank – der UBS – einverleibt wurde. Damals waren vor allem Wertverluste bei Anleihen für die Pleite der SVB verantwortlich, die im Wert stark gefallen waren und die Forderungen der Kunden beim Bank Run nicht auffangen konnten.

Neben riskanten Anleihen, die immer noch in Banken liegen, sind in den USA die Gewerbeimmobilien ein brisantes Thema. Durch den Trend zum Homeoffice und den zunehmenden Online-Handel kam es zu einem drastischen Abfall der Nachfrage nach Einzelhandelsgeschäften und Büros. Pimco, der größte Vermögensverwalter für Anleihen, sieht “sehr hohe” Konzentration notleidender Gewerbeimmobilien-Kredite bei Regionalbanken und erwartet Pleiten. Anfang des Jahres verwies der Internationale Währungsfonds darauf, dass 1,2 Billionen US-Dollar an gewerblichen Immobilienschulden fällig werden. Etwa 25 Prozent davon seien Kredite im Büro- und Einzelhandelssektor, die größtenteils von Banken gehalten würden.

In Europa ist in diesem Kontext auch fast die Billionen-Marke geknackt: Die Europäische Bankenaufsichtsbehörde EBA beziffert die Kredite für Gewerbeimmobilien in den Bilanzen der Euroraum-Banken mit 1,2 Billionen Euro. Das Risikopotenzial wird bei 780 Milliarden Euro gesehen, wobei es auch die – im US-Immobilienmarkt stark engagierten – deutschen Banken allein dadurch zerbrechen könnten.

China vs. den Westen: Handels-, Währungs- und andere Kriege

Während die weltweiten ökonomischen Probleme auf der Welt ansteigen, nimmt zugleich die Gefahr von Handelskriegen zu. Die EU hat Strafzölle gegen chinesische Elektroautos verhängt, welche gegen Halbleiter-Chips sind im Gespräch. Auch die USA haben massive Einfuhrzölle gegen E-Autos sowie u.a. Halbleiter-Chips verhängt. China sanktioniert amerikanische Rüstungskonzerne und friert US-Vermögenswerte ein. Die Maßnahmen tragen in dieser angespannten Lage eher zur Eskalation bei als zur kooperativen Verständigung unter Staaten.

Dass in einem so schwierigen weltwirtschaftlichen – wie auch geopolitischem – Umfeld in der Weltwirtschaft auch die Zinsen seitens der US-Zentralbank FED angehoben werden, um China zu schaden, könnte als Möglichkeit in diesem Kontext erachtet werden. Manche Experten behaupten, dass die FED die Zinsen nicht nur anhebt, um die Inflation zu bekämpfen, sondern um China in punkto Weltmacht als Konkurrent zu destabilisieren. Höhere Zinsen machen US-Staatsanleihen attraktiver und führen dazu, dass in sie investiert wird anstatt im chinesischen Markt. Hohe US-Zinsen schädigen zwar die Vereinigten Staaten, aber China schädigen sie mehr – so die entsprechende theoretische Annahme.

Ein eventueller Trumpf im Ärmel, den China in diesen Auseinandersetzungen bereithalten mag, könnte Gold sein. Zum einen eine goldgedeckte Handelswährung unter den BRICS-Staaten, welche die Weltleitwährung Dollar angreifen und die De-Dollarisierung auf der Welt weiter antreiben würde; zum anderen die vermuteten heimlichen Goldkäufe durch die chinesische Zentralbank PBC. Der bereits erwähnte Jan Nieuwenhuijs geht von 5.300 Tonnen an Goldreserven aus; mehr als doppelt so viel wie offiziell angegeben (2.264 Tonnen). Zusammen mit dem Gold in der Bevölkerung wäre China gut gewappnet, wenn eine globale Bankenkrise bzw. Finanz- oder Weltwirtschaftskrise eintritt.

Unseren Artikel “Wie hoch sind Chinas echte Goldreserven? – Eine Analyse” lesen Sie hier!

Fazit

Das Platzen der Immobilienblase, Dutzende Insolvenzen kleiner und mittelständischer Banken in kürzester Zeit, das fragile Schattenbankensystem, die immensen gesellschaftlichen Schulden oder eine drohende Inflation sind nur ein Teil der kritischen Punkte bei der Betrachtung. Es spielen auch noch weitere Themen mit ein, etwa die hohe Staatsverschuldung und nicht zuletzt geopolitische Risiken.

Die wirtschaftliche Lage ist nicht nur in China sehr kritisch, sondern auch in den großen Volkswirtschaften der Welt; etwa in den USA, in den europäischen Industrienationen oder in Japan. Ein hochriskanter Bereich, der ebenfalls akute Bedrohungen in sich birgt, ist der Derivatemarkt, der etwas 10 Mal größer ist als das Weltsozialprodukt!

Melden Sie sich hier kostenlos zu unserem Live-Seminar “Die Bankenkrise kommt!” am 30.07.2024 um 19:00 Uhr an! Erfahren Sie, warum das Bankensystem vor dem Kollaps steht und wie Sie Ihr Geld schützen und von der Krise profitieren können.

Wenn die zweitgrößte Volkswirtschaft der Welt noch gravierendere wirtschaftliche Probleme bekommt, kann das eine Kettenreaktion auf der Welt entfachen. Bankenpleiten können Finanz- und Wirtschaftskrisen auslösen, aber Verwerfungen in der Wirtschaft im Umkehreffekt auch Bankenkrisen.

Mehr zum Thema Bankenkrise in unseren Videos

Auf dem YouTube-Kanal Kettner Edelmetalle finden Sie spannende Videos zu Gold und Silber sowie auch zu Wirtschaft und Politik. In folgendem Video spricht Dominik Kettner mit Florian Günther u.a. über die Bankenpleiten in China und drohende Domino-Effekte.

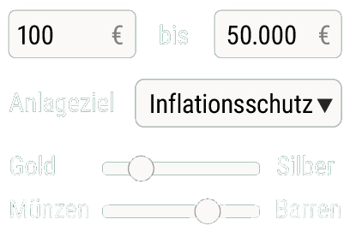

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Bankenkrise 2023: Droht auch in diesem Jahr ein Zusammenbruch?

Börsencrash 2024 voraus? Die Warnzeichen

Weltwirtschaftskrise im Anmarsch: Japan-Crash nur ein Vorbeben?

Das Bank Term Funding Program sendete ein klares Zeichen

Enteignung: So schützen Sie sich vor Lastenausgleich und Co.

Die Finanzkrise 2008: Ein Wendepunkt in der globalen Wirtschaftsgeschichte

Die Staatsschulden der USA nehmen überhand

BlackRock – der mächtigste Konzern der Welt?

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Immobilienkrise international - Globale Märkte mit Problemen

Geldschöpfung - wie Geld entsteht und seinen Wert erhält

BRICS-Goldstandard und die Entthronung des US-Dollars

Implizite Staatsschulden: unsichtbar und gewaltig

Die Hyperinflation in der Weimarer Republik

Die Staatsausgaben für Staatsschulden explodieren

Chinas Expansions-Strategie: Die systematische Übernahme der europäischen Automobilindustrie

Die Einlagensicherung: Ist sie im Falle einer Bankenkrise wirklich sicher?

E-Auto-Flop zwingt Porsche zum Umdenken: Der Verbrenner rückt wieder in den Fokus

Altersvorsorge: Diese 6 Fehler werden teuer

So funktioniert unser Geldsystem

Gold vs. Inflation - Lehren aus 12.000 Jahren Geldgeschichte

Die US-Kreditkartenblase: Ein wachsendes Risiko für die Wirtschaft

Wie hoch sind Chinas echte Goldreserven? - Eine Analyse