Die Dotcom Blase: Als die digitale Euphorie Billionen vernichtete

Die späten 1990er Jahre markierten den Anfang einer beispiellosen Spekulationsblase an den internationalen Finanzmärkten, der sogenannten Dotcom Blase. Das Internet versprach eine Revolution der gesamten Wirtschaft, und Anleger investierten Milliarden in neue Dotcom-Unternehmen. Die Aktienmärkte erreichten schwindelerregende Höhen, während etablierte Geschäftsmodelle keine Rolle mehr spielten. Doch im Jahr 2000 fand diese Euphorie an den Börsen ein jähes Ende – die Dotcom Blase platzte mit verheerenden Folgen.

Das Internet versprach eine Revolution der gesamten Wirtschaft. In den vergangenen Jahren hatten die Märkte bereits enorme Investitionen in den Technologiesektor gesehen, doch nun erreichte die Entwicklung eine neue Dimension.

Dotcom Blase einfach erklärt

Die Dotcom Blase war eine massive Spekulationsblase an den Börsen zwischen 1995 und 2002. Anleger investierten Milliarden in Internetfirmen (Dotcoms), deren Aktienkurse explodierten. Als die Blase platzte, wurden Billionen an Börsenwert vernichtet.

Der Rausch der neuen Ära: Als Geschäftsmodelle keine Rolle spielten

Die Euphorie an den internationalen Börsen erreichte Ende der 1990er Jahre ungeahnte Ausmaße. Das Internet versprach, die gesamte Economy zu revolutionieren. An den Aktienmärkten führte diese Euphorie zu einer explosionsartigen Entwicklung: Dotcom-Unternehmen, die kaum mehr als eine Internetadresse und vage Geschäftsmodelle vorweisen konnten, erreichten binnen weniger Monate Bewertungen in Milliardenhöhe.

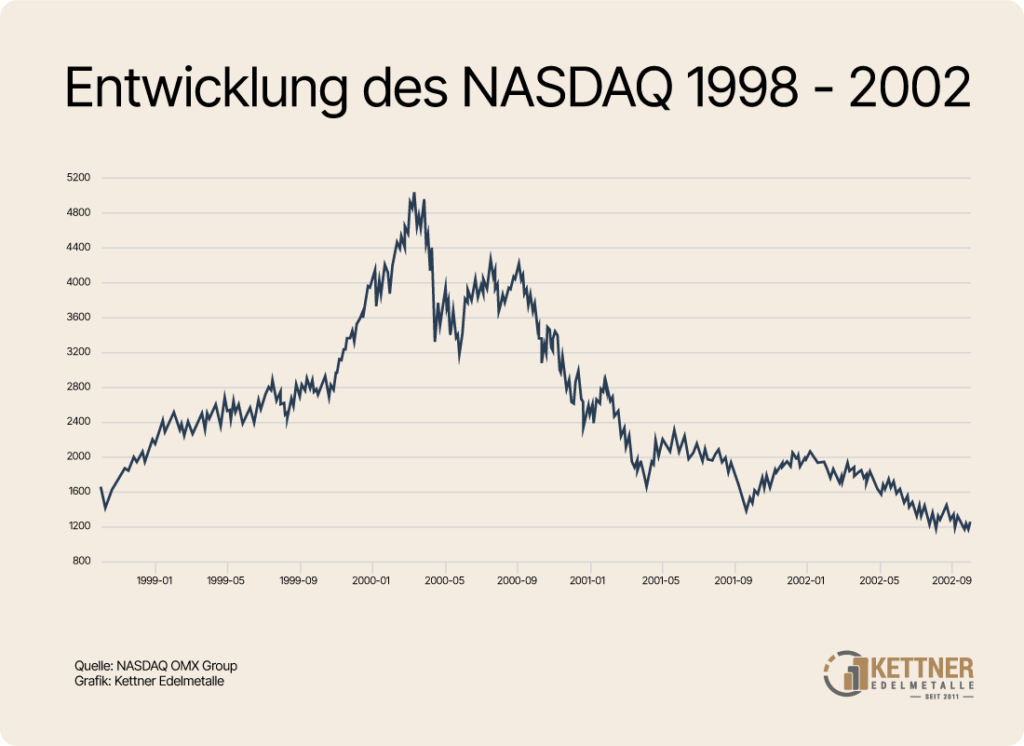

Der Nemax, Deutschlands Börsenindex für die „New Economy“, wurde zum Symbol dieser irrationalen Übertreibung am Aktienmarkt. Besonders dramatisch entwickelte sich der NASDAQ, das globale Barometer der Technologiewerte: Der Index katapultierte sich von bescheidenen 751 Punkten im Jahr 1995 auf schwindelerregende 5.048 Punkte im März 2000. Die Dotcom Blase nahm immer größere Ausmaße an, während Anleger fundamentale Bewertungskriterien völlig ignorierten.

Die gefährliche Illusion der digitalen Goldgräberstimmung

Die Euphorie an den Börsen basierte auf einem gefährlichen Irrtum: Anleger und Analysten glaubten, dass in der digitalen Ära traditionelle Bewertungsmaßstäbe für Aktien keine Rolle mehr spielten. Millionen flossen in Dotcom-Unternehmen, die massive Verluste statt Gewinne schrieben. Die Aktienmärkte kannten nur eine Richtung: steil nach oben. Kleinanleger, getrieben von der Euphorie nach schnellen Gewinnen, investierten ihre gesamten Ersparnisse in hochriskante Dotcom-Aktien.

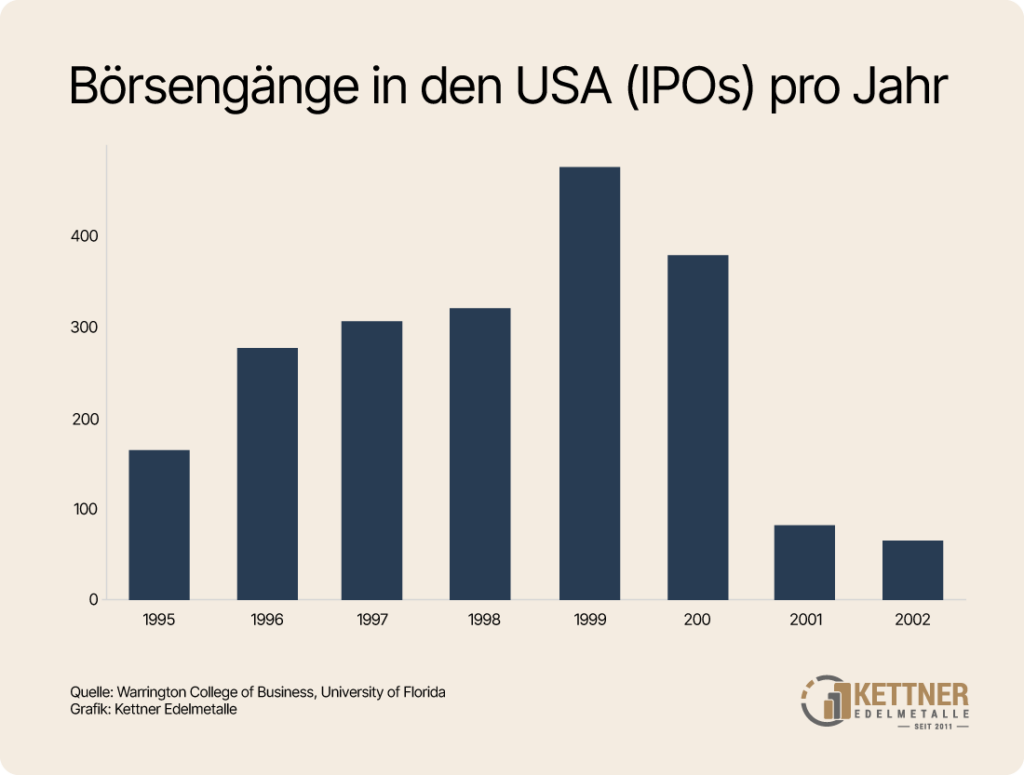

Das Jahr 1999 markierte den Höhepunkt dieser Entwicklung am Aktienmarkt. Allein in diesem Jahr wagten 476 Dotcom-Unternehmen den Gang an die Börse – ein Rekord, der die überhitzte Stimmung deutlich zeigte. Die Bewertungen erreichten absurde Dimensionen: Das durchschnittliche Kurs-Gewinn-Verhältnis der Technologiewerte überstieg die Marke von 90 – ein Niveau, das jeder wirtschaftlichen Logik und jedem seriösen Geschäftsmodell widersprach.

Das deutsche Trauma: Die Telekom-Aktie

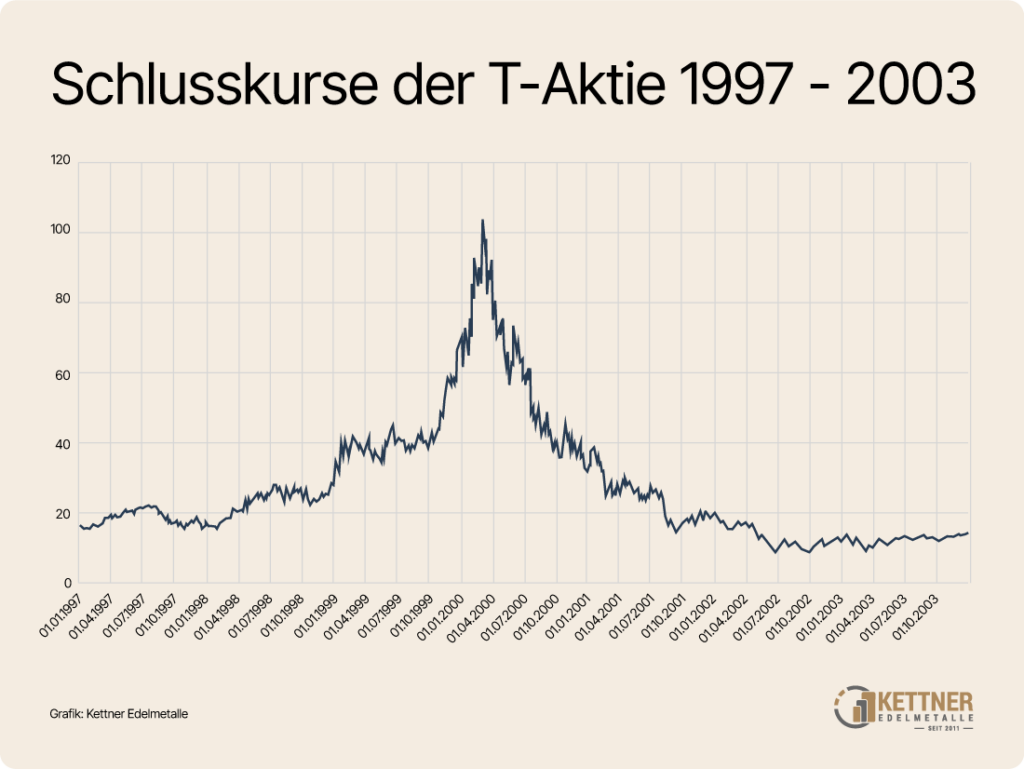

Die Geschichte der Deutschen Telekom-Aktie steht symbolisch für die gesamte Dotcom Blase und deren verheerendes Ende. Der Börsengang im Jahr 1996 markierte den Beginn einer neuen Zeitrechnung am deutschen Aktienmarkt. Erstmals wurden Millionen gewöhnlicher Bürger zu Aktienanlegern. Die T-Aktie stieg von ihrem Ausgabepreis bei 14,57 Euro in der Spitze auf fast 104 Euro im März 2000 – eine Versiebenfachung des Wertes am Aktienmarkt.

Die Telekom verkörperte für viele Anleger den Traum der digitalen Zukunft. Mit T-Online besaß sie eines der größten Dotcom-Unternehmen Europas. Der Börsengang der Tochter T-Online im Jahr 2000 erreichte eine Bewertung von 46 Milliarden Euro. Die Telekom selbst wurde an der Börse mit über 300 Milliarden Euro bewertet und war damit das wertvollste Unternehmen Europas.

Der folgende Absturz war brutal und nachhaltig. Die Aktie fiel von 104 Euro auf unter neun Euro im Jahr 2002. Millionen Kleinanleger verloren einen Großteil ihrer Ersparnisse. Die Euphorie war verflogen, das Geschäftsmodell wurde plötzlich kritisch hinterfragt. Die psychologischen Folgen waren enorm: Eine ganze Generation von deutschen Anlegern wandte sich von den Aktienmärkten ab. Bis heute hat die T-Aktie ihr damaliges Hoch nicht wieder erreicht.

Warnsignale wurden blind ignoriert

Die Warnzeichen vor dem großen Crash waren deutlich. Bereits im vergangenen Quartal des Jahres 1995 zeigten die wichtigsten Marktindikatoren eine gefährliche Überhitzung an.

Im Jahr 1996 warnte der Fed-Vorsitzende Alan Greenspan vor „irrationaler Überschwänglichkeit“ an den Börsen. Doch die Euphorie an den Aktienmärkten war so stark, dass selbst diese mahnende Stimme der mächtigsten Notenbank der Welt ignoriert wurde. Stattdessen stiegen die Aktienkurse weitere vier Jahre.

Die fundamentalen Warnsignale am Aktienmarkt waren erschreckend:

- Dotcom-Unternehmen ohne Gewinne erreichten Milliardenbewertungen

- Das durchschnittl. Kurs-Gewinn-Verhältnis im Tech-Sektor überstieg die Marke von 100

- Viele Dotcoms verbrannten monatlich Millionen an Risikokapital

- Geschäftsmodelle basierten oft auf reinen Zukunftsvisionen

- Die Anzahl der Börsengänge explodierte, während die Qualität der Unternehmen sank

Besonders dramatische Beispiele der Überbewertung zeigten sich an der deutschen Börse: Der Internetprovider Gigabell erreichte eine Bewertung von 800 Millionen Euro, ohne je Gewinne geschrieben zu haben. Wenige Monate später war das Unternehmen am Ende. Das Medienunternehmen EM.TV stieg innerhalb eines Jahres um 8.000 Prozent, nur um dann komplett zu kollabieren. Der E-Commerce-Softwareanbieter Intershop wurde mit elf Milliarden Euro bewertet – mehr als etablierte Unternehmen mit jahrzehntelanger Geschichte.

Die Investmentbanken und Analysten trugen zur Blasenbildung aktiv bei. Sie vergaben „Strong Buy“-Empfehlungen für Unternehmen, die nicht einmal Umsätze vorweisen konnten. Kritische Anleger wurden als „Ewiggestrige“ abgetan. Die Börsenmedien feuerten die Euphorie weiter an. Der Neue Markt wurde als „Zukunftswerkstatt der deutschen Wirtschaft“ gefeiert.

Der dramatische Zusammenbruch und das Ende der „Party“

Der Zusammenbruch der Dotcom Blase begann am 10. März 2000, als der NASDAQ seinen historischen Höchststand von 5.048,62 Punkten am Aktienmarkt erreichte. Was folgte, war eine Kettenreaktion von bis dahin ungekanntem Ausmaß. Die ersten Anzeichen des Endes zeigten sich, als Japan am 13. März offiziell eine Rezession verkündete. Diese Nachricht löste an den Börsen eine globale Verkaufswelle aus, die sich schnell zu einem Flächenbrand entwickelte.

Die großen Technologie-Unternehmen begannen, statt erwarteter Gewinne Verluste zu melden, während gleichzeitig die ersten Risikokapitalgeber ihre Finanzierungen einstellten. Der NASDAQ erlebte in der zweiten Aprilwoche des Jahres 2000 mit einem Verlust von 25 Prozent die verheerendste Woche seiner Geschichte. Die Verkaufswelle wurde durch Margin Calls noch verstärkt – viele Anleger hatten ihre Aktien mit Krediten gekauft und wurden nun zu Notverkäufen gezwungen.

Der Absturz an den Börsen setzte sich unerbittlich fort. Innerhalb von nur zwei Jahren verlor der NASDAQ 78 Prozent seines Wertes. Mehr als fünf Billionen Dollar Börsenwert wurden vernichtet. Die Dotcom-Unternehmen fielen wie Dominosteine: Allein im Jahr 2000 verschwanden 130 Internetfirmen vom Aktienmarkt. Der Neue Markt, einst das Aushängeschild der deutschen Börse, schrumpfte von 234 auf unter 30 Milliarden Euro zusammen. Die einstigen Börsenstars wurden zu Penny Stocks oder verschwanden ganz vom Markt.

Selbst etablierte Technologie-Unternehmen wurden von der Verkaufswelle erfasst. Cisco, Intel und andere Branchengrößen verloren bis zu 90 Prozent ihrer Börsenwerte. Die Auswirkungen waren so nachhaltig, dass viele Unternehmen mehr als 15 Jahre brauchten, um ihre alten Höchststände wieder zu erreichen. Der NASDAQ selbst erreichte erst 2015 wieder das Niveau von 2000. Somit hatten Anleger über ein verlorenes Jahrzehnt auf Verlusten gesessen.

Die psychologischen Folgen für Anleger waren enorm. Eine ganze Generation von Aktienanlegern wurde traumatisiert, das Vertrauen in die Aktienmärkte war nachhaltig erschüttert. Der Neue Markt, einst als „Zukunftswerkstatt der deutschen Wirtschaft“ gefeiert, fand 2003 sein endgültiges Ende. Die Dotcom Blase hatte gezeigt, dass selbst „revolutionäre“ Geschäftsmodelle keine Garantie für nachhaltige Wertsteigerungen sind.

Wann erkennt man eine Finanzblase?

Finanzblasen treten immer wieder auf, es ist unvermeidlich. Doch wie erkennt man diese, um darauf regaieren zu können? Unser kostenloser Ratgeber gibt Ihnen die passenden Antworten:

Ratgeber: 6 Anzeichen einer Finanzblase

Gold als präventive Krisenverischerung

Während die Dotcom Blase an den Börsen ihren Höhepunkt erreichte, bot Gold bereits einen sicheren Hafen für vorausschauende Anleger. Der Goldpreis, der in den späten 1990er Jahren bei etwa 280 Dollar pro Unze lag, begann seinen historischen Aufstieg noch vor dem endgültigen Ende der Euphorie. Dies unterstreicht die wichtige Funktion von Gold als Frühindikator für Aktienmarkt-Risiken.

Die präventive Wirkung von Gold zeigte sich besonders deutlich im Vergleich zu den Verlusten an den Börsen. Während der NASDAQ zwischen den Jahren 2000 und 2002 fast 80 Prozent einbrach, begann für Gold eine jahrelange Hausse. Anleger, die bereits vor der Krise Goldpositionen aufgebaut hatten, konnten ihr Vermögen nicht nur schützen, sondern sogar deutlich vermehren.

Die Zahlen sprechen eine eindeutige Sprache: Der Goldpreis stieg von seinem Tief bei 255 Dollar im Jahr 2001 auf über 1.900 Dollar im Jahr 2011 – eine Versiebenfachung des Wertes. Im gleichen Zeitraum verloren die großen Währungen massiv an Kaufkraft gegenüber Gold. Der Euro büßte 85% seiner Goldkaufkraft ein, der US-Dollar sogar 86%. Diese Entwicklung bestätigte Gold als ideales Instrument zur Vermögenssicherung, wie Sie in unserem interaktiven Chart sehen können:

Diese Entwicklung zeigt deutlich: Der ideale Zeitpunkt für den Aufbau von Goldreserven liegt vor dem Einsetzen einer Blase. Wer wartet, bis die Aktienmärkte bereits fallen, zahlt meist deutlich höhere Preise. Gold erfüllt seine Funktion als Vermögensversicherung am besten, wenn es präventiv und langfristig gehalten wird. Besonders beliebt bei langfristig orientierten Anlegern sind dabei klassische Anlageprodukte wie Barren oder international anerkannte Goldmünzen wie der kanadische Maple Leaf, der sich durch seine hohe Liquidität und weltweite Akzeptanz auszeichnet:

Im verlinkten Beitrag lesen Sie mehr dazu, wie sich Gold in der Stagflation und in Krisenzeiten verhält.

Die beunruhigenden Parallelen zum heutigen KI-Boom

Die aktuellen Entwicklungen im Bereich der Künstlichen Intelligenz zeigen erschreckende Parallelen zur Dotcom Blase. Eine aktuelle Analyse der Deutschen Bank offenbart, dass die Bewertungen führender KI-Unternehmen die extremsten Übertreibungen der Dotcom Blase an den Börsen sogar noch übertreffen. Die gleiche gefährliche Euphorie scheint sich zu wiederholen.

Die Dimensionen der Überbewertungen am Aktienmarkt sind atemberaubend: OpenAI erreichte nach seiner jüngsten Finanzierungsrunde eine Bewertung von 157 Milliarden Dollar – das 40-fache des geschätzten Jahresumsatzes von vier Milliarden Dollar. Noch extremer ist die Bewertung von Anthropic mit angestrebten 40 Milliarden Dollar – das 50-fache der optimistischsten Umsatzprognose. Diese Geschäftsmodelle erinnern fatal an die Zeit der Dotcom Blase

Warnzeichen einer neuen Spekulationsblase in Sicht

Namhafte Experten warnen bereits vor den Risiken einer neuen Finanzkrise. ‚Black Swan‘-Autor Nassim Taleb sieht in der aktuellen Entwicklung Anzeichen einer gefährlichen Blasenbildung am Aktienmarkt. Goldman Sachs und Sequoia haben ebenfalls vor einer möglichen KI-Blase gewarnt. Die Europäische Zentralbank mahnt in ihrer jüngsten Risikoanalyse zur Vorsicht und weist auf die Gefahren einer überhitzten Marktphase hin.

Besonders kritisch sehen Analysten die Konzentration der Investitionen auf wenige große Technologie-Unternehmen. Die ‚Magnificent Seven‘ (Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta und Tesla) dominieren die Aktienmärkte in einer Weise, die an die Monopolstellung der großen Dotcom Unternehmen Ende der vergangenen Jahre erinnert. Nur sind hier die Bewertungen weitaus höher, als zur Zeit der Dotcom Blase.

Die Geschichte wiederholt sich nicht, reimt sich jedoch

Die Dotcom Blase der späten 1990er Jahre bleibt eine eindringliche Warnung für heutige Anleger und Unternehmen. Sie zeigt, wie schnell überzogene Erwartungen und blinde Euphorie an den Börsen zu verheerenden Verlusten führen können. Die Parallelen zum aktuellen KI-Boom sind unübersehbar: Wieder werden astronomische Bewertungen für Unternehmen ohne nachhaltige Gewinne ausgerufen, wieder versprechen neue Geschäftsmodelle eine Revolution der Wirtschaft. Spekulationsblasen sind in unserem Geldsystem ein immer wiederkehrendes Phänomen.

Lesen sie im verlinkten Artikel mehr dazu, wie unser Geldsystem funktioniert und was an der Konstruktion falsch ist.

Die wichtigste Lektion der Dotcom Blase: Auch revolutionäre Technologien folgen am Ende den Grundgesetzen der Wirtschaft. Anleger sollten sich nicht von überzogenen Erwartungen blenden lassen, sondern auf fundamentale Bewertungskriterien achten. Die Geschichte der Aktienmärkte lehrt uns, dass nach jeder Euphorie unweigerlich die Ernüchterung folgt.

Mehr zum aufgeblasenen Aktienmarkt sehen Sie in unseren Videos

Entdecken Sie auf dem YouTube-Kanal von Kettner Edelmetalle ein breites Angebot an Videos mit Mehrwert. Ob Gold, Silber, Wirtschaft, Politik oder brisante Themen unserer Gesellschaft: Wir füttern unseren Kanal täglich mit einem neuen Video. Im folgenden Interview spricht Dominik Kettner mit dem Fondsmanager André Stagge über die Situation am Aktienmarkt.

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Börsencrash: Definition, Bedeutung und Synonyme – Alles, was Anleger wissen müssen

Die besten und sichersten 10 Goldverstecke zu Hause

Die Finanzkrise 2008: Ein Wendepunkt in der globalen Wirtschaftsgeschichte

Börsencrash 2024 voraus? Die Warnzeichen

Weltwirtschaftskrise im Anmarsch: Japan-Crash nur ein Vorbeben?

E-Auto-Flop zwingt Porsche zum Umdenken: Der Verbrenner rückt wieder in den Fokus

Gold vs. Aktien - Spannender Vergleich aufgrund von Gemeinsamkeiten

Die Hyperinflation in der Weimarer Republik

Gold anonym kaufen: Wann fällt die Bargeldgrenze auf null Euro?

Warren Buffett – US-Milliardär und Investment-Ikone

5 Gründe warum die FINANZKRISE sicher kommt!

Aktiensplit: Definition, Bedeutung und was Investoren wissen müssen

Goldpreis im Wandel der Jahrhunderte: Die historische Entwicklung

Michael Burry - Hedgefondsmanager und Crash-Prophet

Altersvorsorge: Diese 6 Fehler werden teuer

Teure Klimaneutralität – Auf Kosten von Unternehmen und Haushalten

Höhere Kosten für Gesundheitssystem: Kommt 2025 der Kollaps?

Goldpreis auf Rekordhoch

Die US-Kreditkartenblase: Ein wachsendes Risiko für die Wirtschaft

Gold vs. Inflation - Lehren aus 12.000 Jahren Geldgeschichte

Gold kaufen: Welche 8 Regeln Anleger beachten müssen

Das Bank Term Funding Program sendete ein klares Zeichen