Börsencrash: Definition, Bedeutung und Synonyme – Alles, was Anleger wissen müssen

Definition: Ein Börsencrash ist ein plötzlicher und scharfer Abfall der Aktienkurse an den Börsen, der in der Regel breit gefächert ist und einen signifikanten Verlust des Marktwertes zur Folge hat. Dieses Ereignis ist oft von Panik unter den Anlegern und einem hohen Handelsvolumen begleitet.

Grundlegende Fakten:

Ein Börsencrash ist somit ein markantes Ereignis an den Finanzmärkten, das weitreichende Konsequenzen für Anleger, Unternehmen und die gesamte Volkswirtschaft haben kann. Verständnis und Vorbereitung sind entscheidend, um die Risiken eines solchen Ereignisses zu managen und mögliche Chancen zu nutzen.

Was ist ein Börsencrash? Eine klare und einfache Erklärung

Der Begriff „Börsencrash“ beschreibt eine Situation, in der es zu einem abrupten und massiven Einbruch der Aktienkurse auf dem gesamten Markt kommt. Doch was genau verbirgt sich hinter diesem Phänomen, das Anleger weltweit in Sorge versetzt? Um es auf den Punkt zu bringen: Ein Börsencrash ist der finanzielle Super-GAU, ein unerwarteter Blitzschlag, der die Börsen und die Nerven der Investoren erschüttert.

Die Dynamik des Marktes verstehen

Die Aktienmärkte sind wie ein ständig pulsierendes Netzwerk, in dem Preise durch Angebot und Nachfrage bestimmt werden. Wenn mehr Anleger Aktien verkaufen wollen, als es Käufer gibt, fallen die Kurse. Normalerweise handelt es sich dabei um kleinere Schwankungen. Bei einem Börsencrash jedoch kommt es zu einem regelrechten Preissturz, der sich über viele Aktien und oft auch über verschiedene Märkte erstreckt.

Ein Phänomen mit vielen Gesichtern

Ein Börsencrash kann sich in verschiedenen Formen zeigen. Manchmal passiert er blitzschnell an einem einzigen Tag, bekannt als „Schwarzer Montag“ oder „Schwarzer Donnerstag“. In anderen Fällen entwickelt sich der Crash über Wochen, wobei die Kurse kontinuierlich sinken und die Marktpanik ansteigt. Unabhängig vom Zeitrahmen ist das Ergebnis jedoch immer dasselbe: ein signifikanter Wertverlust für Anleger.

Die Auslöser eines Börsencrashs

Die Gründe für einen Börsencrash sind vielfältig und oft komplex. Zu den häufigen Auslösern zählen wirtschaftliche Schocks, wie plötzliche Zinserhöhungen oder das Platzen von Spekulationsblasen. Aber auch politische Unsicherheiten oder Naturkatastrophen können die Anlegerstimmung so negativ beeinflussen, dass es zu massenhaften Verkäufen kommt.

Letztendlich ist der Börsencrash ein Symptom für das Vertrauen der Anleger in die Wirtschaft und die Unternehmen. Schwindet dieses Vertrauen, kann es zu einer Kettenreaktion kommen, die den gesamten Markt erfasst. Die daraus resultierende Unsicherheit und der Drang, Verluste zu vermeiden, treiben die Anleger dazu, ihre Aktien en masse zu verkaufen – der Markt kollabiert.

Ein Börsencrash ist also nicht nur ein ökonomisches Ereignis, sondern auch ein psychologisches. Es ist der Moment, in dem die Angst die Gier besiegt und die Hoffnung auf Gewinne von der Furcht vor Verlusten in den Schatten gestellt wird. In einem solchen Umfeld kann es schwer sein, rationale Entscheidungen zu treffen, was die Bedeutung einer soliden Anlagestrategie und eines kühlen Kopfes unterstreicht.

Im nächsten Teil dieses Artikels werden wir einen Blick auf einige der historischen Börsencrashs werfen und ihre Auswirkungen auf die Weltwirtschaft untersuchen. Denn durch das Verständnis der Vergangenheit können wir besser für die Zukunft gerüstet sein und als Anleger kluge Entscheidungen treffen.

Historische Börsencrashs und ihre Auswirkungen auf die Weltwirtschaft

Lehrreiche Katastrophen: Crashs, die die Geschichte prägten

Die Geschichte der Finanzmärkte ist gespickt mit Ereignissen, die als Mahnmale für die Volatilität und das Risiko von Investitionen stehen. Einige der markantesten Börsencrashs der Vergangenheit haben nicht nur tiefgreifende Auswirkungen auf die Anleger gehabt, sondern auch langfristige Veränderungen in der Weltwirtschaft bewirkt.

Die Weltwirtschaftskrise von 1929

Beginnen wir mit dem „Großen Crash“ von 1929, der oft als Mutter aller Börsencrashs bezeichnet wird. Ausgelöst durch extreme Spekulationen und eine überhitzte Wirtschaft, führten die dramatischen Kursstürze am Schwarzen Donnerstag und dem darauf folgenden Schwarzen Dienstag nicht nur zu massiven Vermögensverlusten, sondern auch zur Weltwirtschaftskrise. Die Folgen waren verheerend: eine Dekade der wirtschaftlichen Stagnation, hohe Arbeitslosigkeit und das Aufkommen von politischen Extremen.

Der Schwarze Montag 1987

Der Schwarze Montag im Jahr 1987 ist ein weiteres Beispiel für die Zerbrechlichkeit der Finanzmärkte. Innerhalb eines Tages fielen die globalen Aktienmärkte um durchschnittlich 20 Prozent. Obwohl die Ursachen bis heute nicht vollständig geklärt sind, werden computergestützte Handelsprogramme und die Verbreitung von Portfolioversicherungsstrategien oft als Auslöser genannt. Trotz der Schockwellen, die durch die Märkte gingen, erholten sich die Börsen relativ schnell, was Analysten auf die schnelle Reaktion der Zentralbanken zurückführen.

Die Dotcom-Blase und der Platzen der Spekulationsblase

Zu Beginn des neuen Jahrtausends platzte die sogenannte Dotcom-Blase. Nach einer Phase exzessiver Spekulationen auf Unternehmen im Bereich der neuen Internetökonomie kam es zu einem abrupten Kursverfall, der viele dieser Firmen in die Insolvenz trieb. Die Auswirkungen waren nicht nur für die betroffenen Unternehmen und ihre Mitarbeiter gravierend, sondern führten auch zu einer Rezession in den USA, die sich auf die globale Wirtschaft auswirkte.

Die Finanzkrise von 2007/2008

Die jüngste Erinnerung an einen globalen Börsencrash ist die Finanzkrise von 2007/2008. Ausgelöst durch den Zusammenbruch des US-Immobilienmarktes und den darauffolgenden Ausfall von Hypothekenwertpapieren, erlebten die Finanzmärkte weltweit einen massiven Wertverfall. Bankeninsolvenzen, wie die von Lehman Brothers, und die daraus resultierende Kreditklemme führten zu einer tiefen globalen Rezession, die als die schwerste seit der Großen Depression gilt.

Die Auswirkungen auf die Weltwirtschaft

Die genannten historischen Börsencrashs zeigen, dass die Folgen weit über die Finanzmärkte hinausgehen. Sie führen zu einer Verknappung von Krediten, was Investitionen und Konsum drosselt und somit das Wirtschaftswachstum hemmt. Langzeitarbeitslosigkeit, Sparmaßnahmen der Regierungen und die Erosion des Vertrauens in das Finanzsystem sind weitere Konsequenzen, die die Weltwirtschaft nachhaltig beeinflussen können.

Die Lehren aus diesen Crashs sind vielfältig. Sie reichen von der Notwendigkeit einer besseren Regulierung der Finanzmärkte über die Bedeutung von Diversifikation und Risikomanagement für Anleger bis hin zur Rolle der Zentralbanken und politischen Entscheidungsträger bei der Krisenbewältigung. Jeder Crash hat die Weltwirtschaft geformt und die Art und Weise, wie wir über Investitionen und Finanzmarktstabilität denken, neu definiert.

Im nächsten Abschnitt werden wir uns mit der Psychologie hinter einem Börsencrash beschäftigen und untersuchen, wie Panik und Spekulationen das Marktgeschehen beeinflussen können.

Die Psychologie hinter einem Börsencrash: Panik und Spekulationen

Die Macht der Massenpsychologie

Ein Börsencrash ist nicht nur ein ökonomisches Phänomen, sondern auch ein psychologisches. Die Massenpsychologie spielt eine entscheidende Rolle, wenn die Kurse ins Bodenlose zu stürzen scheinen. Anleger handeln nicht isoliert, sondern werden von den Reaktionen anderer Marktteilnehmer beeinflusst. Dies führt oft zu einem Herdenverhalten, bei dem individuelle Entscheidungen von der Gruppendynamik überschattet werden. Die Angst vor Verlusten kann sich in solchen Momenten rasend schnell verbreiten und zu panikartigen Verkäufen führen.

Spekulationen als Brandbeschleuniger

Spekulationen tragen ebenfalls zur Dynamik eines Börsencrashs bei. Im Vorfeld eines Crashs neigen Anleger oft dazu, auf steigende Kurse zu spekulieren und dabei das Risiko aus den Augen zu verlieren. Diese Spekulationsblase kann eine gefährliche Illusion von stetigem Wachstum erzeugen. Wenn dann die Blase platzt, werden aus Spekulationen plötzlich Realitäten, und die Märkte reagieren mit drastischen Kursverlusten.

Die Kombination aus Panik und Spekulationen führt zu einer sich selbst verstärkenden Abwärtsspirale: Die Angst vor weiteren Verlusten verursacht einen Anstieg der Verkaufsorders, was wiederum die Kurse weiter drückt und noch mehr Panik auslöst. Dieser Teufelskreis kann sich so lange fortsetzen, bis eine Art Gleichgewicht erreicht ist – oft auf einem deutlich niedrigeren Kursniveau.

Das Phänomen der „Panikverkäufe“

Panikverkäufe sind charakteristisch für einen Börsencrash. Anleger versuchen, ihre Positionen so schnell wie möglich zu liquidieren, um Verluste zu begrenzen. Diese Verkäufe erfolgen oft ohne Rücksicht auf den Preis oder den tatsächlichen Wert der Aktien. Das Ergebnis ist ein rasanter Kursverfall, der den wahren Wert der Unternehmen nicht mehr widerspiegelt.

Es ist diese Panik, die einen Börsencrash so gefährlich macht. Sie führt zu irrationalen Entscheidungen und verstärkt die negativen Auswirkungen auf den gesamten Markt. Erfahrene Anleger wissen, dass Panikverkäufe selten die beste Lösung sind und dass es oft klüger ist, Ruhe zu bewahren und auf eine Erholung der Märkte zu warten.

Die Rolle der Medien und Kommunikation

Die Berichterstattung in den Medien und die Kommunikation zwischen Anlegern können den Verlauf eines Börsencrashs erheblich beeinflussen. Negative Schlagzeilen und alarmierende Nachrichten können die Stimmung weiter anheizen und die Verkaufswelle beschleunigen. In der digitalen Ära, in der Informationen in Sekundenschnelle um die Welt gehen, können Gerüchte und Spekulationen noch schneller zu panikartigen Reaktionen führen.

Umgekehrt können die Medien und eine besonnene Kommunikation von Finanzexperten und Politikern auch beruhigend wirken und dazu beitragen, die Wogen zu glätten. Transparente Informationen und das Aufzeigen von Perspektiven können helfen, das Vertrauen der Anleger zu stabilisieren und einen weiteren Kursverfall einzudämmen.

Die Psychologie hinter einem Börsencrash ist komplex und vielschichtig. Sie zeigt, wie wichtig es ist, als Anleger nicht nur die Zahlen und Fakten im Blick zu haben, sondern auch die menschlichen Verhaltensweisen und die Stimmung am Markt zu verstehen. Im nächsten Abschnitt werden wir die Unterschiede zwischen einem Börsencrash und einem Börsenkrach beleuchten und klären, ob und wie sich diese beiden Phänomene voneinander abgrenzen lassen.

Börsencrash vs. Börsenkrach: Gibt es einen Unterschied?

Terminologie im Finanzsektor

Im Kontext der Finanzmärkte werden die Begriffe „Börsencrash“ und „Börsenkrach“ oft synonym verwendet. Doch obwohl sie ähnliche Ereignisse beschreiben, gibt es feine Nuancen, die eine Differenzierung ermöglichen. Verstehen wir zunächst die Definition jedes Begriffs, um die Unterschiede herauszuarbeiten.

Definition und Charakteristika eines Börsencrashs

Wie bereits erörtert, bezeichnet ein Börsencrash einen plötzlichen, starken Abfall der Aktienkurse über einen breiten Markt hinweg. Dieses Phänomen ist typischerweise von einer allgemeinen Panik unter den Anlegern und einem hohen Handelsvolumen begleitet. Ein Börsencrash kann innerhalb von Stunden oder Tagen auftreten und führt oft zu erheblichen finanziellen Verlusten und wirtschaftlichen Turbulenzen.

Der Börsenkrach – Ein historisch verankerter Begriff

Der Begriff „Börsenkrach“ hingegen wird häufig in einem historischen Kontext verwendet und ist eng mit spezifischen Ereignissen verbunden, wie dem „Schwarzen Freitag“ von 1929. Ein Börsenkrach impliziert einen dramatischen und weitreichenden Zusammenbruch der Aktienmärkte, der tiefgreifende wirtschaftliche Folgen nach sich zieht. Der Fokus liegt hierbei auf dem katastrophalen Ausmaß und den langanhaltenden Auswirkungen auf die Wirtschaft.

Die feinen Unterschiede in der Anwendung

Während ein Börsencrash oft als ein akutes Ereignis betrachtet wird, das die Märkte erschüttert und schnell wieder in den Fokus der Öffentlichkeit rückt, wird der Börsenkrach als ein historisch bedeutsames Ereignis angesehen, das tief in das kollektive Gedächtnis der Gesellschaft eingeschrieben ist. Es ist diese historische Komponente und die Schwere der Konsequenzen, die den Börsenkrach vom Börsencrash unterscheiden.

Die Auswirkungen auf Anleger und Wirtschaft

Unabhängig von der Terminologie sind die Auswirkungen beider Ereignisse auf Anleger und die Wirtschaft ähnlich gravierend. Sie führen zu einem Vertrauensverlust in die Märkte, zu Liquiditätsengpässen und können in einer Rezession münden. Für Anleger ist es daher wichtig, die Warnsignale zu erkennen und entsprechend zu handeln, um das Risiko von Verlusten zu minimieren.

Die Unterscheidung zwischen Börsencrash und Börsenkrach ist somit eher eine Frage der historischen Einordnung und der Tragweite des Ereignisses. Für das individuelle Portfolio eines Anlegers machen diese terminologischen Feinheiten jedoch kaum einen Unterschied, denn in beiden Fällen ist ein strategisches und besonnenes Handeln gefragt, um finanzielle Einbußen zu vermeiden.

Im folgenden Abschnitt werden wir uns damit beschäftigen, welche Strategien und Tipps Anleger beherzigen sollten, um auf einen Börsencrash angemessen reagieren zu können. Es geht darum, das eigene Portfolio zu schützen und möglicherweise sogar gestärkt aus einer solchen Krise hervorzugehen.

Wie Anleger auf einen Börsencrash reagieren sollten: Strategien und Tipps

Proaktives Risikomanagement als Grundlage

Ein effektives Risikomanagement ist das A und O, um das eigene Portfolio gegen die Unwägbarkeiten eines Börsencrashs zu schützen. Anleger sollten stets eine gut diversifizierte Anlagestrategie verfolgen, die verschiedene Assetklassen wie Aktien, Anleihen und gegebenenfalls auch sichere Hafeninvestitionen umfasst. Eine breite Streuung kann dabei helfen, das Klumpenrisiko zu reduzieren und potenzielle Verluste zu minimieren.

Die Bedeutung der Liquiditätsreserve

Es ist ratsam, eine angemessene Liquiditätsreserve zu halten. Diese ermöglicht es Anlegern, in Zeiten hoher Volatilität handlungsfähig zu bleiben und nicht unter Zwang verkaufen zu müssen. Zudem kann eine solche Reserve genutzt werden, um bei niedrigen Kursen attraktive Investitionsmöglichkeiten wahrzunehmen.

Langfristige Perspektive bewahren

Panik ist ein schlechter Ratgeber an der Börse. Anleger, die langfristig denken und nicht auf kurzfristige Marktschwankungen reagieren, sind in der Regel erfolgreicher. Auch wenn es schwerfällt: In einem Börsencrash sollte man ruhig bleiben und sich auf die langfristigen Investitionsziele besinnen.

Auf Qualität setzen

Investitionen in Unternehmen mit soliden Bilanzen, starker Marktposition und nachhaltigen Geschäftsmodellen können sich in Krisenzeiten als besonders widerstandsfähig erweisen. Solche Qualitätsaktien bieten oft eine bessere Chance, einen Börsencrash unbeschadet zu überstehen und sich danach schneller zu erholen.

Stop-Loss-Orders nutzen

Stop-Loss-Orders können dabei helfen, das Verlustrisiko zu begrenzen. Sie ermöglichen es Anlegern, ihre Wertpapiere automatisch zu verkaufen, sobald ein bestimmter Kurs erreicht wird. Allerdings sollte diese Strategie mit Bedacht eingesetzt werden, da sie in volatilen Marktphasen auch zu unerwünschten Verkäufen führen kann.

Keine Markt-Timing-Versuche

Der Versuch, das optimale Ein- und Ausstiegszeitpunkt am Markt zu finden, ist meist zum Scheitern verurteilt. Stattdessen sollten Anleger regelmäßige Investitionen in Betracht ziehen, um vom Cost-Average-Effekt zu profitieren. So wird das Risiko von Fehlentscheidungen reduziert und das Vermögen langfristig aufgebaut.

Die Chancen von Nachkäufen nutzen

Ein Börsencrash kann auch Chancen bieten, indem qualitativ hochwertige Aktien zu reduzierten Preisen nachgekauft werden können. Wer über die nötige Liquidität verfügt und seine Hausaufgaben in Form von sorgfältiger Analyse gemacht hat, kann so sein Portfolio stärken und für den Aufschwung positionieren.

Emotionen im Zaum halten

Emotionen sind oft die größten Feinde eines erfolgreichen Anlegers. Es ist wichtig, sich nicht von der allgemeinen Panik anstecken zu lassen und stattdessen fundierte Entscheidungen auf Basis von Fakten und einer soliden Anlagestrategie zu treffen.

Professionelle Beratung in Anspruch nehmen

In unsicheren Zeiten kann es sinnvoll sein, den Rat von Finanzexperten einzuholen. Ein professioneller Berater kann dabei helfen, die eigene Anlagestrategie zu überprüfen und gegebenenfalls anzupassen, um besser durch die Turbulenzen eines Börsencrashs zu navigieren.

Ein Börsencrash testet die Nerven jedes Anlegers. Doch mit einer durchdachten Strategie, einer langfristigen Perspektive und einer Portion Gelassenheit können Investoren die Herausforderungen meistern und gestärkt aus solchen Phasen hervorgehen. Im nächsten Abschnitt werden wir die Rolle von ETFs, Aktien und anderen Wertpapieren während eines Crashs näher beleuchten und erörtern, wie diese in einem diversifizierten Portfolio wirken können.

Die Rolle von ETFs, Aktien und anderen Wertpapieren während eines Crashs

ETFs: Stabilität in turbulenten Zeiten?

Exchange Traded Funds (ETFs) haben in den letzten Jahren zunehmend an Beliebtheit gewonnen, insbesondere als Instrument zur Diversifikation von Anlageportfolios. In Zeiten eines Börsencrashs können sie eine doppelte Rolle spielen. Einerseits bieten ETFs, die breite Marktindizes abbilden, eine gewisse Absicherung gegenüber dem Risiko einzelner Aktien. Andererseits sind sie jedoch auch dem Gesamtmarktgeschehen ausgesetzt und können bei Markteinbrüchen ebenfalls erhebliche Verluste erleiden. Für Anleger bedeutet dies, dass ETFs zwar eine gewisse Stabilität bieten können, jedoch kein Allheilmittel gegen die Volatilität eines Crashs sind.

Einzelaktien: Selektive Risiken und Chancen

Der Wert einzelner Aktien kann während eines Börsencrashs stark schwanken. Während einige Unternehmen aufgrund solider Bilanzen und einer starken Marktposition die Krise relativ gut überstehen können, sind andere, insbesondere aus spekulativen Branchen, einem höheren Risiko ausgesetzt. Anleger, die in der Lage sind, die Fundamentaldaten der Unternehmen genau zu analysieren, können gegebenenfalls Aktien mit einem guten Chance-Risiko-Verhältnis identifizieren und so ihr Portfolio besser gegen die Auswirkungen eines Crashs wappnen.

Der Einfluss auf Anleihen und andere festverzinsliche Wertpapiere

Im Gegensatz zu Aktien gelten Anleihen und andere festverzinsliche Wertpapiere oft als sicherere Anlagen, insbesondere in Krisenzeiten. Sie können als Puffer gegen die Volatilität des Aktienmarktes dienen, da sie in der Regel weniger stark auf Marktschwankungen reagieren und feste Zinszahlungen bieten. Dennoch ist auch bei Anleihen Vorsicht geboten, da ein Anstieg der Insolvenzraten während eines Crashs auch hier zu Verlusten führen kann.

Rohstoffe und Edelmetalle: Alternative Anlageklassen

Edelmetalle wie Gold und Silber haben sich historisch als robuste Instrumente zur Risikominderung während Börsencrashs erwiesen. Ihre Rolle als effektive Absicherung gegen Marktschwankungen und Inflation macht sie zu einer wichtigen Komponente in der Portfoliostrategie. Diese Eigenschaften ermöglichen es Investoren, das Gesamtrisiko ihres Portfolios zu diversifizieren und zu reduzieren. Während die Preise für Edelmetalle von verschiedenen Faktoren beeinflusst werden und Schwankungen unterliegen können, hat ihre Leistung in Zeiten finanzieller Unsicherheit ihre Zuverlässigkeit als Schutzmechanismus gegenüber den Auswirkungen von Marktvolatilität bestätigt.

Derivate und Optionsscheine: Instrumente für erfahrene Anleger

Derivate und Optionsscheine können in der Hand erfahrener Anleger mächtige Werkzeuge sein, um von einem Börsencrash zu profitieren oder das Portfolio abzusichern. Put-Optionen beispielsweise steigen im Wert, wenn die zugrundeliegenden Aktien fallen. Allerdings ist der Handel mit diesen Instrumenten komplex und birgt hohe Risiken, weshalb sie für unerfahrene Anleger nicht empfohlen werden.

Kurzfristige vs. langfristige Perspektiven

Während eines Börsencrashs ist es wichtig, die eigene Anlagestrategie zu überdenken und gegebenenfalls anzupassen. Kurzfristige Anleger könnten versucht sein, Verluste zu minimieren und Positionen zu liquidieren, während langfristig orientierte Investoren die niedrigeren Kurse als Kaufgelegenheiten betrachten könnten. Unabhängig von der gewählten Strategie ist es entscheidend, gut informiert zu sein und nicht aus Panik zu handeln.

Die Rolle von ETFs, Aktien und anderen Wertpapieren während eines Börsencrashs ist komplex und vielschichtig. Anleger sollten sich der unterschiedlichen Risikoprofile und der Dynamik der verschiedenen Anlageklassen bewusst sein. Eine diversifizierte Anlagestrategie, die auf die individuellen Risikopräferenzen und Anlageziele abgestimmt ist, kann dabei helfen, die Auswirkungen eines Crashs zu mildern und langfristig ein robustes Portfolio aufzubauen.

Im nächsten Abschnitt werden wir die langfristigen Folgen eines Börsencrashs für die Wirtschaft und Anleger beleuchten und erörtern, welche Lehren aus vergangenen Crashs gezogen werden können.

Langfristige Folgen eines Börsencrashs für die Wirtschaft und Anleger

Wirtschaftliche Nachbeben

Ein Börsencrash hinterlässt oft langanhaltende Spuren in der Wirtschaft. Die unmittelbaren Auswirkungen wie ein Rückgang des Verbrauchervertrauens und eine Verringerung der Investitionstätigkeit können sich zu einer längerfristigen Wirtschaftsflaute ausweiten. Unternehmen, die in der Krise an Wert verlieren, könnten Schwierigkeiten haben, neues Kapital für Investitionen und Expansion zu beschaffen, was wiederum das Wirtschaftswachstum bremst. In einigen Fällen führt der Crash zu einer Kreditklemme, da Banken risikoaverser werden und die Kreditvergabe einschränken, was für kleine und mittelständische Unternehmen besonders nachteilig sein kann.

Langzeitfolgen für Anleger

Anleger, die den Wert ihres Portfolios während eines Börsencrashs drastisch sinken sehen, könnten langfristig vorsichtiger werden. Dies kann zu einer Veränderung in der Anlagestrategie führen, wobei sich Anleger möglicherweise von risikoreicheren Anlagen abwenden und sicheren Anlageformen zuwenden. Ein solches Verhalten kann die Kapitalflüsse an den Märkten verändern und die Erholung der Aktienkurse verzögern. Zudem kann ein Crash das Vertrauen in die Effizienz der Märkte erschüttern und Anleger dazu bewegen, ihre Investitionen stärker zu streuen oder alternative Anlagestrategien wie das Value Investing zu verfolgen.

Die psychologische Komponente

Die psychologischen Auswirkungen eines Börsencrashs sind nicht zu unterschätzen. Die erlebte Volatilität und die damit verbundenen Verluste können bei Anlegern zu einem Phänomen führen, das als „finanzielle PTBS“ bezeichnet wird, wodurch sie zukünftig möglicherweise übermäßig risikoavers handeln. Dies kann zu einer geringeren Teilnahme am Aktienmarkt und zu einer Präferenz für „sichere Häfen“ wie Staatsanleihen oder eben auch Edelmetalle führen.

Veränderungen in der Regulierung und Überwachung

Langfristig können Börsencrashs zu Veränderungen in der Finanzmarktregulierung und -überwachung führen. Regierungen und Aufsichtsbehörden könnten neue Gesetze und Regelungen einführen, um zukünftige Crashs zu verhindern oder deren Auswirkungen abzumildern. Dies kann die Einführung strengerer Kapitalanforderungen für Banken, Beschränkungen für bestimmte Handelspraktiken oder die Einführung von Sicherheitsmechanismen wie Handelsunterbrechungen bei starken Kursbewegungen umfassen.

Der Einfluss auf die Globalisierung

Börsencrashs können auch die Globalisierung der Wirtschaft beeinflussen. In einer vernetzten Weltwirtschaft können die Schockwellen eines Crashs schnell von einem Land auf ein anderes überspringen, was zu einem Rückgang des internationalen Handels und der grenzüberschreitenden Investitionen führen kann. In der Folge könnten protektionistische Tendenzen zunehmen, da Länder versuchen, ihre eigenen Wirtschaften zu schützen.

Die Rolle der Zentralbanken

Zentralbanken spielen eine entscheidende Rolle bei der Bewältigung der langfristigen Folgen eines Börsencrashs. Durch geldpolitische Maßnahmen wie Zinssenkungen oder quantitative Lockerungen versuchen sie, die Wirtschaft zu stabilisieren und das Vertrauen der Anleger wiederherzustellen. Diese Maßnahmen können jedoch auch unbeabsichtigte Konsequenzen haben, wie die Bildung neuer Vermögenspreisblasen oder die Untergrabung der Währungsstabilität.

Letztendlich sind die langfristigen Folgen eines Börsencrashs vielschichtig und können sowohl die Wirtschaft als auch das Verhalten der Anleger nachhaltig prägen. Während sich Märkte und Volkswirtschaften meist erholen, hinterlässt ein Crash oft bleibende Lehren und führt zu einer Neubewertung der Risikomanagement- und Anlagestrategien sowohl bei Individuen als auch bei Institutionen.

Im abschließenden Fazit werden wir zusammenfassen, wie sich Anleger auf zukünftige Börsencrashs vorbereiten können, um die Risiken zu minimieren und die Resilienz ihres Portfolios zu stärken.

Fazit: Wie sich Anleger auf zukünftige Börsencrashs vorbereiten können

Die Essenz der Vorbereitung

Die Geschichte der Finanzmärkte lehrt uns, dass Börsencrashs zwar unvermeidlich sind, aber mit der richtigen Vorbereitung und Strategie beherrschbar bleiben. Anleger, die sich auf diese ungewissen Zeiten vorbereiten, können nicht nur ihre Verluste minimieren, sondern auch von den sich bietenden Chancen profitieren.

Strategische Diversifikation als Schlüssel

Ein gut diversifiziertes Portfolio ist einer der besten Schutzmechanismen gegen die Volatilität der Märkte. Anleger sollten darauf achten, ihre Investitionen über verschiedene Anlageklassen, Branchen und geografische Regionen zu streuen. Dies hilft, das Risiko zu verteilen und die Auswirkungen eines Crashs auf das Gesamtportfolio zu mildern.

Die Bedeutung von Reserven und Liquidität

Barreserven bieten nicht nur Sicherheit in stürmischen Zeiten, sondern ermöglichen es auch, antizyklisch zu agieren, wenn sich Kaufgelegenheiten ergeben. Anleger sollten daher immer einen Teil ihres Vermögens in liquiden Mitteln oder leicht liquidierbaren Anlagen halten.

Emotionale Disziplin bewahren

Anleger müssen lernen, ihre Emotionen zu kontrollieren und nicht vorschnell zu handeln. Das Festhalten an einem langfristigen Investitionsplan und das Vermeiden von Panikverkäufen sind entscheidend, um die durch einen Crash verursachten Verluste nicht zu verstärken.

Bildung und kontinuierliche Weiterbildung

Wissen ist Macht, besonders an den Finanzmärkten. Anleger sollten sich kontinuierlich weiterbilden, um die Mechanismen der Märkte zu verstehen und fundierte Entscheidungen treffen zu können. Dies beinhaltet auch das Verständnis für makroökonomische Zusammenhänge und die Fähigkeit, Warnsignale rechtzeitig zu erkennen.

Die Rolle von Sicherheitsnetzen

Absicherungsstrategien wie Optionen oder Stop-Loss-Orders können dazu beitragen, das Verlustrisiko zu begrenzen. Wichtig ist jedoch, diese Instrumente sachkundig einzusetzen, um nicht durch zu enge Grenzen in volatilen Marktphasen aus dem Markt gedrängt zu werden.

Die Macht der Gelassenheit

In Zeiten des Aufruhrs kann die Fähigkeit, ruhig zu bleiben und rational zu handeln, den Unterschied zwischen Erfolg und Misserfolg ausmachen. Anleger sollten sich nicht von der Hektik des Marktes mitreißen lassen, sondern auf ihre Analyse und ihre Strategie vertrauen.

Professionelle Unterstützung in Anspruch nehmen

Ein vertrauenswürdiger Finanzberater kann eine wertvolle Ressource sein, um die eigene Strategie zu überprüfen und anzupassen. Professionelle Beratung kann dazu beitragen, emotionale Reaktionen zu vermeiden und eine langfristige Perspektive zu wahren.

Das Prinzip der Flexibilität

Anleger sollten flexibel bleiben und bereit sein, ihre Anlagestrategie an neue Marktbedingungen anzupassen. Dies bedeutet nicht, den neuesten Trends hinterherzujagen, sondern eine Anpassungsfähigkeit an sich ändernde Umstände zu entwickeln.

Abschließend lässt sich sagen, dass ein Börsencrash zwar Herausforderungen mit sich bringt, aber auch Möglichkeiten für jene bietet, die gut vorbereitet sind. Durch Diversifikation, Liquidität, emotionale Kontrolle und eine fundierte Anlagestrategie können Anleger die Stürme an den Märkten überstehen und gestärkt aus ihnen hervorgehen. Wichtig ist, aus der Vergangenheit zu lernen, die Gegenwart zu verstehen und für die Zukunft gerüstet zu sein.

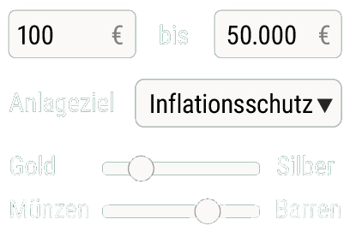

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Börsencrash 2024 voraus? Die Warnzeichen

Die besten und sichersten 10 Goldverstecke zu Hause

Die Auswirkungen des Börsencrash 2025 von Trump's Zöllen auf die EU & China

Vermögensschutz in Gefahr: Wie die EU-Pläne zur schleichenden Enteignung führen könnten

Agio: Definition, Bedeutung und Anwendung – Alles, was Anleger wissen müssen

Gold kaufen: Welche 8 Regeln Anleger beachten müssen

Aktiensplit: Definition, Bedeutung und was Investoren wissen müssen

Additional Trading Costs: Definition, Bedeutung und was Sie als Investor darüber wissen müssen

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Globale Zinspolitik - Die Auswirkungen der Entscheidungen von EZB, FED und BOJ auf Gold, US-Dollar und Euro

Weltwirtschaftskrise im Anmarsch: Japan-Crash nur ein Vorbeben?

Ist Gold magnetisch?

Bonifikation: Definition, Bedeutung und Synonyme - Alles, was Sie wissen müssen

Die Dotcom Blase: Als die digitale Euphorie Billionen vernichtete

Die US-Kreditkartenblase: Ein wachsendes Risiko für die Wirtschaft

Ray Dalio – Gründer des größten Hedgefonds der Welt

Gold anonym kaufen: Wann fällt die Bargeldgrenze auf null Euro?

Bankenkrise 2023: Droht auch in diesem Jahr ein Zusammenbruch?

Enteignung: So schützen Sie sich vor Lastenausgleich und Co.

Gold vs. Aktien - Spannender Vergleich aufgrund von Gemeinsamkeiten

Das Mindestreserve-System der EZB – das steckt dahinter

Die Nord Stream-Sabotage: Ein Netz aus Geheimnissen, Widersprüchen und geopolitischen Interessen