London Goldfixing

Wer als Neueinsteiger im Bereich der Edelmetalle ein wenig Recherche betrieben hat, könnte bereits auf das sogenannte „London Gold Fixing“ gestoßen sein. Was ist das überhaupt und wie relevant ist es für mich als Anleger?

Ursprünge des London Goldfixing

Um den Goldmarkt in London nach den wirtschaftlichen Zerwürfnissen des 1. Weltkrieges wiederzubeleben, wurde am 12. September 1919 das erste „Goldfixing„ abgehalten. Allerdings gab es auch schon seit dem 17. Jahrhundert am London Bullion Markt Preisfestsetzungen, die sich allerdings von der heutigen Marktstruktur unterschieden. Gründungsmitglied nach den Wirren des Krieges war u.a. Rothschild & Sons und Mocatta & Goldsmid – der Goldpreis lag damals bei unglaublichen 20,67 US-Dollar pro Feinunze! Zum Preisfixing trafen sich die Händler um 10.30 Uhr im Bankhaus Rothschild an der St. Swithin Lande und stellten Angebot und Nachfrage fest. Mit dem Ausbruch des Zweiten Weltkriegs endete auch das Preisfixing am 3. September 1939. Die weitere Entwicklung entnehmen Sie bitte der folgenden Übersicht:

- 12. September 1919: Erstes Goldfixing

- 3. September 1939: Schließung im Anbeginn des Zweiten Weltkrieges

- 22. März 1954: Wiederbelebung des Goldfixing

- 17. März 1968: Schließung aufgrund des Ansturms auf Gold im Anschluss an die Abwertung des Pfund Sterling

- 1. April 1968: Wiedereröffnung

- 21. Januar 1980: Rekordpreis aufgrund der Krise im Iran und sowjetischen Invasion in Afghanistan

- April 2004: Rückzug von Rothschild & Sons aus dem Goldhandel

- 5. Mai 2004: Preisfixing findet ab diesem Zeitpunkt telefonisch statt

- 14. März 2008: Erstmaliges Preisfixing über 1000 Dollar

- 20. März 2015: London Gold Fix wird durch LBMA Goldpreis ersetzt (Festsetzung auf elektronischer Plattform)

Funktion des London Goldfixing

Die meisten Neueinsteiger sind bereits vertraut mit dem Spotpreis, der in Echtzeit auf der Grundlage der weltweit abgewickelten Geschäfte den Goldpreis ausgibt. Dieser Spotpreis ist trotz der Orientierungsfunktion jedoch, da er „over the counter“, d.h. außerhalb der Börse, geführt wird, äußerst anfällig für empfindliche Schwankungen. Das Londoner Goldfixing ermöglicht es den Goldhändlern hingegen, sich auf einen einheitlichen und weltweit akzeptierten Goldpreis zu berufen, zu dem auch außerordentlich große Goldbestände gehandelt werden können.

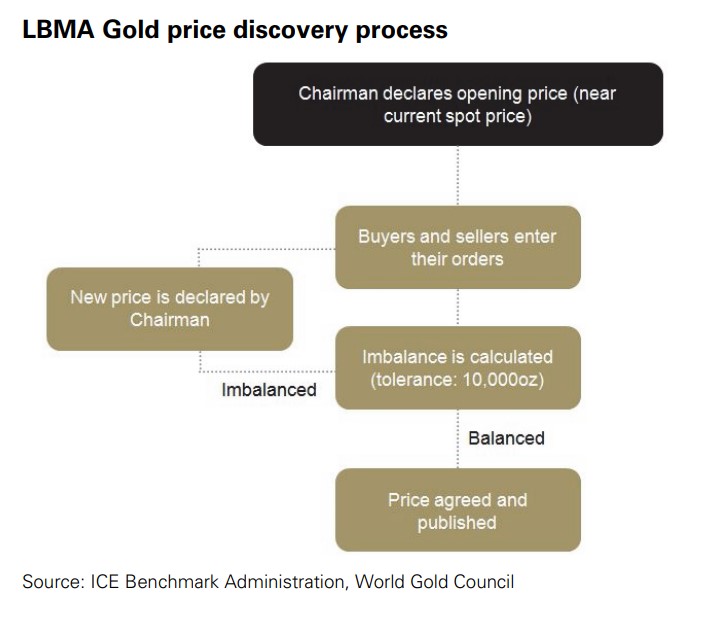

Wie darf man sich das Goldfixing vorstellen? Zunächst nennt der Vorsitzende einen Goldpreis. Daraufhin entscheiden die Mitglieder des Londoner Goldfixing, ob sie im Rahmen dieser Vorlage Käufer oder Verkäufer sein möchten. Dabei informieren sie ihre eigene Banken über den vorgeschlagenen Preis – dabei könnte ihre einzunehmende Rolle (Käufer oder Verkäufer) diesen jedoch noch verändern.

- Variante 1: Es gibt mehr Käufer als Verkäufer – Folge: Preisanpassung nach oben

- Variante 2: Es gibt mehr Verkäufer als Käufer – Folge: Preisanpassung nach unten

Der Vorsitzende wird versuchen einen Preis zu finden, der ein ausgeglichenes Verhältnis beider Parteien herstellt. Dieser Vorgang dauert in der Regel lediglich zwischen 10 und 15 Minuten, in Krisenmomenten kann dieser Vorgang auch länger dauern. Am Schwarzen Montag 1987 fand das bisher längste Goldfixing mit 2 Stunden und 15 Minuten statt – der dramatische Werteverlust der amerikanischen Börse trieb die Menschen in das Gold. Der Vorsitzende verfügt innerhalb dieser Annährung über einen Ermessensspielraum von 50 Barren mit einem Einzelgewicht von 12,33 kg (400 Unzen). Dieser Vorgang zur Preisfindung gleicht in vieler Hinsicht einem altbekannten Ritual, dass zwei Mal am Tag stattfindet. Beteiligt an diesem alltäglichen Prozess sind die Mitglieder des Londoner Goldfixing und die großen Goldhändler, von denen wiederum zahlreiche Kunden mit ihren eigenen Klienten abhängen. Angebot und Nachfrage werden folglich mittels dieser Hierarchie ermittelt.

Wer profitiert vom Gold Fixing?

Offizielle Informationen werden von den fünf Mitgliedern des Londoner Goldfixing zwar nicht preisgegeben, es ist allerdings kein Geheimnis, dass bedeutende Mengen an Gold zu jenem festgesetzten Preis umgesetzt werden. Er ist z.B. entscheidend für Minengesellschaften und Prägeanstalten. Die Zentralbanken beziehen sich vorwiegend hinsichtlich des Wertes ihrer eigenen Goldvorräte auf den zum Nachmittag verkündeten Gold Fix. Auch für Silber, Platin und Palladium gibt es ein Fixing, auf den sich viele Abnehmer aus der Industrie stützen. Indirekt beeinflussen dortige Entscheidungsprozesse letztendlich auch jeden Kleinanleger, selbst wenn dieser als Endkunde sich den Abläufen hinsichtlich der Auswirkungen auf den Goldpreis nur fügen kann.

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Die besten und sichersten 10 Goldverstecke zu Hause

Bid-Kurs: Definition, Bedeutung und was Sie wissen müssen

Shanghai Gold Exchange - die größte Edelmetallbörse in China

Ask-Preis: Definition, Bedeutung und was Sie wissen müssen

Die Goldpreis Manipulation katapultiert sich ins Gegenteil

Krisenschutz für Kinder: So sorgen Sie für den Nachwuchs vor

Goldstandard in Europa: Rückt er näher?

Goldpreis im Wandel der Jahrhunderte: Die historische Entwicklung

Werteunion: Die Gründe für Markus Kralls schnellen Austritt

Die historische Kaufkraft von Gold: Wie viel Milch und Butter gab es für Gold? (1900 bis heute)

Goldpreis Prognose 2024 - Was den Goldpreis dieses Jahr beeinflussen wird

Goldpreis auf Rekordhoch

Anonym Gold und Silber kaufen im Jahr 2020: Händler spricht Klartext zur Bargeld-Obergrenze

Gold als gesetzliches Zahlungsmittel

Gold verkaufen: Goldbarren und Goldmünzen

Die Dotcom Blase: Als die digitale Euphorie Billionen vernichtete

Das Bank Term Funding Program sendete ein klares Zeichen

Goldpreisprognose 2026 – Analyse und Ausblick

De-Dollarisierung und Gold - steht das Ende des US-Dollars bevor?

Gold unter 2.000 Euro kaufen - Tipps für den Goldkauf mit kleinem Budget

Papiergold: Wirklich Ihr Gold oder ist es das nur auf dem Papier?

NATO-Ost-Erweiterung führte zum Krieg